Cek Tak Laku - Banking Info

Cek Tak Laku - Banking Info

Cek Tak Laku - Banking Info

Create successful ePaper yourself

Turn your PDF publications into a flip-book with our unique Google optimized e-Paper software.

<strong>Cek</strong> <strong>Tak</strong> <strong>Laku</strong><br />

AKAUN ANDA<br />

DAN PERKHIDMATAN<br />

<strong>Cek</strong> <strong>Tak</strong> <strong>Laku</strong><br />

Program pendidikan pengguna oleh:

kandungan<br />

1 Pengenalan<br />

2 <strong>Cek</strong> tak laku bermakna sesuatu yang<br />

tidak diingini akan berlaku<br />

Bank Negara Malaysia dan cek<br />

3 Apakah yang dimaksudkan dengan cek<br />

tak laku?<br />

Apa akan terjadi jika anda<br />

mengeluarkan cek tak laku?<br />

6 Tempoh Larangan<br />

Tempoh Percubaan<br />

Tempoh larangan dan percubaan bagi<br />

pelbagai tahap kesalahan<br />

7 Akaun khas<br />

8 Bagaimana untuk mengelak daripada<br />

mengeluarkan cek tak laku<br />

9 Hak anda sebagai pengguna<br />

10 Soalan yang sering ditanya<br />

15 Glosari<br />

Penafian<br />

Dokumen ini diterbitkan untuk maklumat am anda sahaja.<br />

Ia tidak mengandungi nasihat muktamad atau maklumat<br />

lengkap mengenai sesuatu tajuk tersebut dan tidak<br />

seharusnya digunakan sebagai alternatif kepada nasihat<br />

guaman.<br />

Tarikh: 21 Januari 2003

Pengenalan<br />

<strong>Cek</strong> sudah<br />

diterima<br />

umum terutama sekali<br />

dalam perniagaan<br />

<strong>Cek</strong> sudah diterima umum sebagai kaedah membuat pembayaran yang<br />

mudah di kalangan masyarakat perniagaan. Walau bagaimanapun, ada<br />

kalanya cek terpaksa dikembalikan oleh bank pembayar akibat<br />

ketidakcukupan dana di dalam akaun, cek yang didepositkan tetapi dana<br />

belum boleh lagi digunakan oleh pemegang akaun atau akaun semasa<br />

pemegang akaun sudah ditutup. <strong>Cek</strong>-cek tersebut biasanya dipanggil<br />

cek tak laku. Pengeluaran cek tak laku boleh mengakibatkan kesan yang<br />

serius ke atas kemampuan anda untuk mengendalikan akaun semasa.<br />

Buku kecil ini menyediakan maklumat mengenai kesan pengeluaran<br />

cek tak laku.

BMC menggalakkan<br />

penggunaan cek<br />

sebagai satu<br />

kaedah<br />

pembayaran<br />

yang<br />

diterima<br />

umum<br />

CEK TAK LAKU BERMAKNA SESUATU<br />

YANG TIDAK DIINGINI AKAN BERLAKU<br />

Pengeluaran cek tak laku boleh memberi<br />

masalah. Pemegang akaun yang<br />

mengeluarkan tiga cek tak laku dalam<br />

tempoh 12 bulan tidak dibenarkan<br />

mengendalikan akaun semasa di Malaysia<br />

untuk jangka masa tertentu di antara 6<br />

hingga 24 bulan bergantung kepada tahap<br />

kesalahan yang dilakukan.<br />

<strong>Cek</strong> tak laku juga boleh menjejaskan<br />

hubungan pengeluar dengan penerima<br />

cek memandangkan ia mungkin<br />

mengakibatkan seseorang terlepas<br />

peluang perniagaan akibat kehilangan<br />

kepercayaan di antara pengeluar dan<br />

penerima cek. Yang lebih penting lagi<br />

ialah pengeluaran cek tak laku ini akan<br />

menjejas penerimaan cek sebagai satu<br />

kaedah pembayaran di Malaysia.<br />

Walaupun bank mengenakan penalti ke<br />

atas cek tak laku, ini masih tidak<br />

menghalang sesetengah pemegang akaun<br />

daripada mengeluarkan cek tak laku.<br />

BANK NEGARA MALAYSIA DAN CEK<br />

Peningkatan kejadian cek yang<br />

dikembalikan akibat dana yang tidak<br />

mencukupi telah mendorong Persatuan<br />

Bank-Bank Dalam Malaysia, secara<br />

perundingan dengan Bank Negara<br />

Malaysia (BNM), bagi mencari langkah<br />

yang berkesan untuk mengatasi masalah<br />

tersebut. BNM telah menubuhkan Biro<br />

Maklumat <strong>Cek</strong> (BMC) pada tahun 1988<br />

sebagai sebuah biro pusat untuk<br />

mengawasi pengeluaran cek tak laku dan<br />

untuk menggalakkan penggunaan cek<br />

sebagai satu kaedah pembayaran yang<br />

diterima umum. Bagi memastikan amalan<br />

yang seragam di kalangan bank-bank,<br />

BNM telah menerbitkan “The Biro<br />

Maklumat <strong>Cek</strong> Operational Framework and<br />

Reporting Guidelines” untuk mengatasi<br />

masalah pengeluaran cek tak laku.<br />

Pada Mac 2002, selaras dengan pindaan<br />

pada Akta Bank Negara Malaysia 1958,<br />

BNM telah menggabungkan operasi BMC<br />

dengan Biro Kredit, iaitu, biro yang<br />

2

ditubuhkan untuk mengumpul dan<br />

menyebarkan maklumat kredit (termasuk<br />

maklumat mengenai cek tak laku) kepada<br />

institusi perbankan dan institusi kewangan<br />

yang lain. Berkuat kuasa Mac 2002, operasi<br />

BMC telah dipindahkan ke Biro Kredit.<br />

APAKAH YANG DIMAKSUDKAN<br />

DENGAN CEK TAK LAKU?<br />

<strong>Cek</strong> tak laku adalah cek yang dikeluarkan<br />

oleh pemegang akaun yang ditolak dan<br />

dikembalikan oleh bank pembayar,<br />

sekiranya pengeluarannya dibuat:<br />

i. Dari akaun tanpa dana yang mencukupi; atau<br />

ii. Dari akaun yang telah ditutup atas sebab<br />

selain daripada disenaraihitamkan di bawah<br />

Biro Kredit melalui Sistem BMC atau ditutup<br />

atas sebab perundangan seperti muflis; atau<br />

iii. Ke atas cek yang didepositkan tetapi dana<br />

belum boleh lagi digunakan oleh pemegang<br />

akaun kerana cek ini belum dijelaskan<br />

(Ini dikenali sebagai efek belum jelas)<br />

Berhubung dengan butiran (ii), akaun<br />

yang telah ditutup, contohnya akaun<br />

yang ditutup secara sukarela, akan diawasi<br />

oleh bank pembayar berkenaan selama<br />

12 bulan dari tarikh akaun ditutup.<br />

Sekiranya tiga cek tak laku dikeluarkan<br />

dalam tempoh tersebut, akaun ini<br />

akan dilaporkan ke Biro Kredit melalui<br />

Sistem BMC.<br />

APA AKAN TERJADI JIKA ANDA<br />

MENGELUARKAN CEK TAK LAKU?<br />

Setiap cek tak laku yang dikeluarkan<br />

dianggap sebagai satu kejadian cek tak<br />

laku. Bank pembayar akan mengeluarkan<br />

satu surat amaran setiap kali terjadi cek<br />

tak laku.<br />

Sekiranya cek tak laku dikeluarkan dari<br />

akaun yang sama sebanyak tiga kali<br />

dalam tempoh 12 bulan, anda akan<br />

dianggap sebagai pesalah cek tak laku<br />

dan akibatnya ialah:<br />

• Akaun semasa anda akan ditutup dan<br />

nama anda akan dilaporkan oleh bank<br />

pembayar ke Biro Kredit<br />

3

• Nama anda akan dimasukkan di dalam • Apabila bank-bank tersebut menerima<br />

senarai pesalah cek tak laku dan senarai senarai yang diedarkan oleh Biro Kredit,<br />

tersebut akan diedarkan kepada bankbank<br />

lain di seluruh negara<br />

bank berkenaan akan ditutup dalam masa<br />

semua akaun semasa anda dengan bank-<br />

satu bulan. Penutupan ini dikenali sebagai<br />

Penutupan Seluruh Negara dan akaunakaun<br />

yang terlibat adalah seperti berikut:<br />

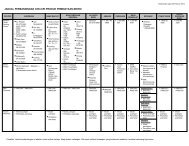

Pengeluar <strong>Cek</strong> <strong>Tak</strong> <strong>Laku</strong><br />

Individu<br />

Perusahaan Keempunyaan<br />

Tunggal (Milik individu)<br />

Perusahaan Keempunyaan<br />

Tunggal<br />

(Milik syarikat – untuk Sabah<br />

dan Sarawak sahaja)<br />

Akaun Bersama (A dan B)<br />

Perkongsian<br />

Syarikat<br />

Akaun Yang Terlibat dalam Penutupan Seluruh Negara<br />

Semua akaun semasa individu anda<br />

Semua akaun semasa perusahaan keempunyaan tunggal anda<br />

Semua akaun semasa individu anda<br />

Semua akaun semasa perusahaan keempunyaan tunggal anda<br />

Semua akaun semasa syarikat<br />

Semua akaun semasa perusahaan keempunyaan tunggal yang<br />

dimiliki oleh syarikat tersebut<br />

Semua akaun semasa individu kepunyaan si A<br />

Semua akaun semasa individu kepunyaan si B<br />

Semua akaun semasa perusahaan keempunyaan tunggal milik si A<br />

Semua akaun semasa perusahaan keempunyaan tunggal milik si B<br />

Semua akaun bersama yang lain si A dan si B<br />

Semua akaun semasa dengan nama perkongsian dan nombor<br />

pendaftaran yang sama<br />

Semua akaun semasa syarikat dengan nama dan nombor<br />

pendaftaran yang sama<br />

4

• Anda adalah dikehendaki memulangkan<br />

semua cek yang belum terpakai kepada<br />

bank anda<br />

• Suatu tempoh larangan akan dikenakan<br />

kepada anda, di mana anda tidak<br />

dibenarkan membuka atau mengendalikan<br />

sebarang akaun semasa dengan manamana<br />

bank di Malaysia<br />

• Sebaik sahaja tamatnya tempoh larangan,<br />

suatu tempoh percubaan akan dikenakan<br />

kepada anda<br />

5

TEMPOH LARANGAN<br />

Tempoh larangan adalah tempoh di mana<br />

anda tidak dibenarkan membuka atau<br />

mengendalikan akaun semasa di manamana<br />

bank. Tempoh larangan bermula dari<br />

tarikh kejadian cek tak laku yang ketiga.<br />

Panjangnya tempoh larangan bergantung<br />

kepada tahap kesalahan dilakukan. Bagi<br />

tahap kesalahan peringkat pertama,<br />

tempoh larangan yang dikenakan adalah<br />

selama enam bulan dari tarikh kejadian cek<br />

tak laku yang ketiga. Bagi mendapatkan<br />

maklumat lanjut mengenai tempoh<br />

larangan ini, sila rujuk Jadual di bawah.<br />

TEMPOH PERCUBAAN<br />

Tempoh percubaan bermula sebaik sahaja<br />

tamatnya tempoh larangan. Dalam tempoh<br />

percubaan, anda boleh mengendalikan<br />

akaun semasa. Walau bagaimanapun,<br />

pengeluaran tiga lagi cek tak laku dalam<br />

tempoh ini akan menyebabkan anda<br />

dikelaskan sebagai pesalah cek tak laku<br />

tahap kedua dan tempoh larangan<br />

yang dikenakan akan dilanjutkan. Sila<br />

rujuk Jadual di bawah bagi mendapatkan<br />

maklumat yang lebih lanjut.<br />

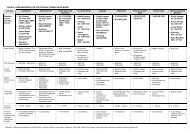

TEMPOH LARANGAN DAN PERCUBAAN BAGI PELBAGAI<br />

TAHAP KESALAHAN<br />

Tahap<br />

Kesalahan<br />

Tempoh<br />

Larangan<br />

Penutupan<br />

Seluruh Negara<br />

Akaun<br />

Khas<br />

Tempoh<br />

Percubaan<br />

Peringkat Pertama<br />

6 bulan<br />

Ya<br />

Ya<br />

2 tahun<br />

Peringkat Kedua<br />

12 bulan<br />

Ya<br />

Ya<br />

2 tahun<br />

Peringkat Ketiga<br />

12 bulan<br />

Ya<br />

Tidak<br />

3 tahun<br />

Peringkat Keempat<br />

dan berikutnya<br />

24 bulan<br />

Ya<br />

Tidak<br />

3 tahun<br />

6

AKAUN KHAS<br />

Akaun khas adalah satu<br />

akaun yang membolehkan<br />

anda membuat<br />

dan menerima<br />

bayaran dalam<br />

tempoh larangan<br />

Akaun Khas ialah sejenis akaun semasa<br />

tanpa kemudahan cek. Akaun khas ini<br />

membolehkan anda membuat dan<br />

menerima bayaran dalam tempoh<br />

larangan. Walau bagaimanapun, kelulusan<br />

untuk membuka akaun tersebut adalah<br />

terletak kepada budi bicara pihak bank<br />

dan tertakluk kepada syarat-syarat berikut:<br />

• Disediakan hanya kepada syarikat,<br />

perusahaan perkongsian, perusahaan<br />

keempunyaan tunggal dan individu yang<br />

mempunyai kemudahan overdraf. Individu<br />

ini boleh juga membuka akaun tabungan<br />

• Pesalah tahap pertama dan kedua sahaja<br />

yang layak membukanya<br />

• Kesemua cek yang belum terpakai mestilah<br />

diserahkan kepada pihak bank. Oleh itu,<br />

pengeluaran dari akaun khas ini hanya<br />

boleh dibuat melalui pengeluaran tunai,<br />

cek bank, draf bank atau perintah juruwang<br />

7

BAGAIMANA UNTUK MENGELAK<br />

DARIPADA MENGELUARKAN CEK<br />

TAK LAKU<br />

Untuk mengelakkan kejadian cek tak laku,<br />

langkah pencegahan seperti berikut patut<br />

diambil:<br />

• Sentiasalah pastikan bahawa akaun semasa<br />

anda mempunyai dana yang mencukupi<br />

sebelum anda mengeluarkan sebarang cek<br />

• Sekiranya anda perlu membuat<br />

pemindahan dana dari akaun lain ke akaun<br />

semasa anda untuk membuat pembayaran,<br />

anda hendaklah sentiasa memastikan<br />

dengan bank anda bahawa dana tersebut<br />

telahpun dikreditkan sebelum anda<br />

mengeluarkan sebarang cek<br />

• Maklumkan bank anda melalui arahan<br />

henti bayar ke atas cek yang dicuri atau<br />

hilang untuk mengelakkan cek tersebut<br />

daripada dikemukakan untuk pembayaran<br />

dan dikembalikan atas alasan<br />

ketidakcukupan dana<br />

• Sekiranya anda berhasrat untuk<br />

mengeluarkan cek ke atas dana daripada<br />

cek yang didepositkan sebelumnya,<br />

hubungi bank anda terlebih dahulu untuk<br />

memastikan cek yang didepositkan<br />

tersebut telahpun dijelaskan untuk<br />

pembayaran. Anda harus sedar bahawa<br />

tempoh penjelasan bagi cek tempatan dan<br />

cek luar kawasan adalah berbeza<br />

• Simpan buku cek anda di tempat yang<br />

selamat untuk mengelakkan risiko kecurian<br />

• Beritahulah pihak bank jika terdapat<br />

sebarang perubahan alamat anda. Ini<br />

adalah untuk memastikan anda sentiasa<br />

menerima maklumat daripada pihak bank<br />

mengenai perkara-perkara penting tanpa<br />

kelewatan dan juga untuk mengelakkan<br />

surat-surat anda daripada tidak sampai<br />

kerana silap alamat<br />

8

HAK ANDA SEBAGAI PENGGUNA<br />

• Anda berhak bertanya kepada bank anda<br />

mengenai baki di dalam akaun semasa<br />

anda sebelum mengeluarkan sebarang cek.<br />

Ini adalah untuk memastikan cek-cek<br />

yang dikeluarkan adalah laku, iaitu,<br />

akan dibayar<br />

Pastikan<br />

akaun semasa anda<br />

mempunyai dana<br />

yang mencukupi<br />

• Anda berhak diberitahu secara bertulis<br />

apabila cek tak laku pertama, kedua dan<br />

ketiga dikembalikan dan sebab-sebab<br />

berlakunya setiap cek tak laku tersebut<br />

• Anda berhak diberitahu secara bertulis<br />

sebelum akaun anda ditutup<br />

• Anda berhak untuk memeriksa dengan<br />

bank anda tentang status senarai<br />

hitam anda<br />

9

S&J<br />

Ya. Pihak bank akan mengembalikan cek tersebut tanpa mengambil kira jumlah<br />

ketidakcukupan dananya.<br />

SOALAN YANG SERING DITANYA<br />

Apakah yang dimaksudkan<br />

dengan kejadian cek tak laku?<br />

Adakah pihak bank akan<br />

mengembalikan cek walaupun<br />

ketidakcukupan dana di dalam<br />

akaun adalah amat sedikit?<br />

<strong>Cek</strong> tak laku adalah cek yang dikeluarkan oleh pemegang akaun yang mana cek<br />

tersebut telah dikembalikan oleh bank pembayar atas sebab-sebab berikut:<br />

• <strong>Cek</strong> tersebut dikeluarkan berasaskan dana yang tidak mencukupi di<br />

dalam akaun; atau<br />

<strong>Cek</strong> tersebut dikeluarkan berasaskan dana daripada cek lain yang didepositkan<br />

sebelum ini, tetapi dana belum lagi boleh digunakan kerana cek berkenaan belum<br />

lagi dijelaskan (Ini dikenali sebagai efek belum jelas); atau<br />

•<br />

<strong>Cek</strong> tersebut dikeluarkan berasaskan dana dari akaun yang telah ditutup<br />

bukan kerana disenaraihitamkan di bawah Biro Kredit atau ditutup atas sebab<br />

perundangan<br />

•<br />

10

Adakah pihak bank akan<br />

menghubungi saya sekiranya cek<br />

yang diserahkan tidak mempunyai<br />

dana yang mencukupi?<br />

Tidak. Pihak bank tidak bertanggungjawab untuk menghubungi anda sekiranya cek<br />

yang diserahkan tidak mempunyai dana yang mencukupi di dalam akaun anda.<br />

Adakah pihak bank akan<br />

menahan cek yang dikeluarkan<br />

ke atas cek yang didepositkan<br />

yang mana dana ini belum<br />

boleh lagi digunakan oleh<br />

pemegang akaun?<br />

Tidak. Pihak bank tidak akan menahan cek tersebut, sebaliknya mengembalikannya atas<br />

alasan ketidakcukupan dana atau efek belum jelas.<br />

Bilakah seorang pemegang<br />

akaun semasa akan<br />

disenaraihitamkan?<br />

Seorang pemegang akaun semasa akan disenaraihitamkan dan semua akaun semasanya<br />

akan ditutup setelah berlaku tiga kejadian cek tak laku dari akaun yang sama dalam<br />

tempoh 12 bulan. Pemegang akaun tersebut kemudiannya akan dikategorikan sebagai<br />

pesalah cek tak laku dan namanya akan dilaporkan ke Biro Kredit oleh bank pembayar.<br />

11

Bolehkah pesalah cek tak laku<br />

mengendalikan akaun semasa<br />

untuk menunaikan cek masuk<br />

dalam tempoh larangan?<br />

Tidak. Walau bagaimanapun, pesalah cek tak laku tersebut boleh mengatur untuk<br />

menukar status akaun semasanya sebagai “Akaun Khas” bagi menerima dan membuat<br />

pembayaran dalam tempoh larangan. Walau bagaimanapun, kelulusan untuk membuka<br />

akaun khas tersebut adalah tertakluk kepada budi bicara bank berkenaan.<br />

Secepat manakah pesalah cek<br />

tak laku boleh membuka akaun<br />

semasa yang baru selepas<br />

tempoh larangan?<br />

Pembukaan akaun semasa yang baru ini boleh dibuat pada hari pertama selepas tempoh<br />

larangan berakhir, tertakluk kepada budi bicara pihak bank.<br />

Bilakah pesalah cek tak laku<br />

memperolehi rekod bersih?<br />

Seorang pemegang akaun semasa yang telah dikategorikan sebagai pesalah cek tak<br />

laku akan diberi rekod bersih jika beliau tidak mengeluarkan lebih daripada tiga cek tak<br />

laku dalam tempoh 12 bulan sepanjang tempoh percubaan.<br />

12

Apakah perbezaan di antara<br />

cek tempatan dan cek luar<br />

kawasan?<br />

<strong>Cek</strong> tempatan adalah cek yang dikeluarkan dan didepositkan di bank yang terletak di<br />

dalam zon penjelasan tempatan, manakala cek luar kawasan adalah cek yang<br />

didepositkan ke dalam bank di dalam zon penjelasan tempatan tetapi dikeluarkan<br />

daripada bank di luar zon penjelasan tempatan.<br />

Berapa lamakah masa yang<br />

diambil untuk menjelaskan<br />

cek tempatan dan cek luar<br />

kawasan?<br />

Masa penjelasan yang diambil ialah di antara dua hingga tiga hari kerja untuk<br />

cek tempatan dan di antara tiga hingga lapan hari kerja untuk cek luar kawasan.<br />

Sila bertanya kepada bank anda mengenai masa sebenar yang diambil untuk<br />

menjelaskan cek yang didepositkan bagi mengelakkan cek yang dikeluarkan oleh<br />

anda dikembalikan di atas sebab efek belum jelas.<br />

13

Apakah implikasinya bagi<br />

seseorang yang dikategorikan<br />

sebagai pesalah cek tak laku?<br />

Selain akaun-akaun semasanya yang terlibat akan tertakluk kepada Penutupan Seluruh<br />

Negara, permohonan anda untuk mendapatkan pinjaman, kad kredit dan lain-lain<br />

kemudahan perbankan mungkin akan terjejas kerana kejadian cek tak laku mungkin<br />

akan disalahtafsirkan oleh pihak bank. Walau bagaimanapun, nama anda akan<br />

dikeluarkan dari senarai pesalah cek tak laku sebaik sahaja tempoh larangan berakhir.<br />

Namun demikian, anda bertanggungjawab memastikan akaun anda dikendalikan<br />

dengan sempurna bagi mengekalkan rekod kewangan yang baik.<br />

Di manakah boleh saya<br />

mengemukakan pertanyaan<br />

lanjut mengenai BMC?<br />

Orang awam boleh menghubungi bank-bank mereka untuk maklumat mengenai BMC.<br />

Mereka juga boleh mengajukan pertanyaan mengenai cek-cek yang dikembalikan<br />

kepada bank di mana akaun mereka dikendalikan.<br />

Di samping itu, orang awam boleh mengajukan sebarang pertanyaan mengenai BMC<br />

secara bertulis kepada:<br />

Ketua Jabatan<br />

Jabatan Sistem Pembayaran<br />

Tingkat 7, Blok C<br />

Bank Negara Malaysia<br />

Jalan Dato’ Onn<br />

50480 Kuala Lumpur<br />

emel: info@bnm.gov.my<br />

10 14

GLOSARI<br />

Akaun Khas<br />

Satu akaun yang diberikan kepada seorang<br />

pemegang akaun yang telah tersenarai sebagai<br />

pesalah cek tak laku untuk membolehkan<br />

pemegang akaun tersebut menerima dan<br />

membuat pembayaran dalam tempoh larangan.<br />

Bank Pembayar<br />

Sebuah bank yang dikehendaki membayar<br />

jumlah sesuatu cek yang dikeluarkan.<br />

<strong>Cek</strong><br />

Arahan bertulis daripada satu pihak<br />

(pembayar/pengeluar cek) kepada pihak lain<br />

(bank/institusi pembayar) yang mengkehendaki<br />

bank pembayar membayar sejumlah tertentu<br />

apabila dituntut, kepada pembayar sendiri atau<br />

kepada pihak ketiga seperti yang ditentukan<br />

oleh pembayar/pengeluar cek.<br />

Dikembalikan<br />

Perbuatan memulangkan sesuatu cek apabila<br />

dikemukakan kepada bank pembayar untuk<br />

pembayaran.<br />

Efek Belum Jelas<br />

<strong>Cek</strong>-cek dan lain-lain item yang dibayar oleh<br />

seorang pelanggan untuk dikreditkan ke dalam<br />

akaun beliau, di mana cek tersebut masih belum<br />

dijelaskan oleh bank si pembayar. Walaupun<br />

jumlah tersebut akan terpamer di dalam<br />

penyata pelanggan berkenaan, rekod mengenai<br />

baki sebenar dan baki yang belum dijelaskan<br />

adalah disimpan di dalam rekod bank tersebut.<br />

Pihak bank tidak bertanggungjawab untuk<br />

membayar sebarang cek yang dikeluarkan dari<br />

item-item yang belum dijelaskan lagi.<br />

Ketidak Cukupan Dana<br />

Pernyataan cek dikembalikan yang<br />

menandakan bahawa akaun pembayar tidak<br />

mengandungi wang yang mencukupi untuk<br />

menampung pembayaran sesuatu cek.<br />

15

Pembayar<br />

Pemegang akaun yang mengarahkan sesebuah<br />

bank untuk membayar sejumlah wang seperti<br />

yang tercatat di atas cek yang dikeluarkan.<br />

Penjelasan<br />

Proses pertukaran cek-cek untuk menetapkan<br />

kedudukan muktamad bagi penyelesaian di<br />

antara bank-bank pembayar.<br />

16

Design Copyright © 2003 by Freeform Design Sdn Bhd. All rights reserved.

UNTUK MAKLUMAT LANJUT<br />

SILA LAYARI<br />

www.bankinginfo.com.my<br />

ATAU LAWATILAH KIOS KAMI DI BANK TERTENTU<br />

Edisi Pertama