TABLA DE CONTENIDO CODIGO FISCAL1

INGRESOS BRUTOS Y OTROS IMPUESTOS DE ... - DentroDe.com.ar

INGRESOS BRUTOS Y OTROS IMPUESTOS DE ... - DentroDe.com.ar

Create successful ePaper yourself

Turn your PDF publications into a flip-book with our unique Google optimized e-Paper software.

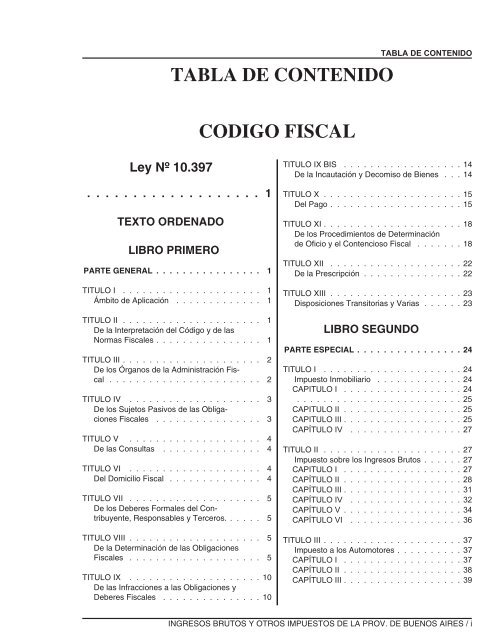

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

<strong>CODIGO</strong> <strong>FISCAL1</strong><br />

Ley Nº 10.397 1<br />

. . . . . . . . . . . . . . . . . . . 1<br />

TEXTO OR<strong>DE</strong>NADO 1<br />

LIBRO PRIMERO1<br />

PARTE GENERAL . . . . . . . . . . . . . . . . 1<br />

TITULO I . . . . . . . . . . . . . . . . . . . . . 1<br />

Ámbito de Aplicación . . . . . . . . . . . . . 1<br />

TITULO II . . . . . . . . . . . . . . . . . . . . . 1<br />

De la Interpretación del Código y de las<br />

Normas Fiscales . . . . . . . . . . . . . . . . 1<br />

TITULO III . . . . . . . . . . . . . . . . . . . . . 2<br />

De los Órganos de la Administración Fiscal<br />

. . . . . . . . . . . . . . . . . . . . . . . 2<br />

TITULO IV . . . . . . . . . . . . . . . . . . . . 3<br />

De los Sujetos Pasivos de las Obligaciones<br />

Fiscales . . . . . . . . . . . . . . . . 3<br />

TITULO V . . . . . . . . . . . . . . . . . . . . 4<br />

De las Consultas . . . . . . . . . . . . . . . 4<br />

TITULO VI . . . . . . . . . . . . . . . . . . . . 4<br />

Del Domicilio Fiscal . . . . . . . . . . . . . . 4<br />

TITULO VII . . . . . . . . . . . . . . . . . . . . 5<br />

De los Deberes Formales del Contribuyente,<br />

Responsables y Terceros. . . . . . 5<br />

TITULO VIII . . . . . . . . . . . . . . . . . . . . 5<br />

De la Determinación de las Obligaciones<br />

Fiscales . . . . . . . . . . . . . . . . . . . . 5<br />

TITULO IX . . . . . . . . . . . . . . . . . . . . 10<br />

De las Infracciones a las Obligaciones y<br />

Deberes Fiscales . . . . . . . . . . . . . . . 10<br />

TITULO IX BIS . . . . . . . . . . . . . . . . . . 14<br />

De la Incautación y Decomiso de Bienes . . . 14<br />

TITULO X . . . . . . . . . . . . . . . . . . . . . 15<br />

Del Pago . . . . . . . . . . . . . . . . . . . . 15<br />

TITULO XI . . . . . . . . . . . . . . . . . . . . . 18<br />

De los Procedimientos de Determinación<br />

de Oficio y el Contencioso Fiscal . . . . . . . 18<br />

TITULO XII . . . . . . . . . . . . . . . . . . . . 22<br />

De la Prescripción . . . . . . . . . . . . . . . 22<br />

TITULO XIII . . . . . . . . . . . . . . . . . . . . 23<br />

Disposiciones Transitorias y Varias . . . . . . 23<br />

LIBRO SEGUNDO24<br />

PARTE ESPECIAL . . . . . . . . . . . . . . . . 24<br />

TITULO I . . . . . . . . . . . . . . . . . . . . . 24<br />

Impuesto Inmobiliario . . . . . . . . . . . . . 24<br />

CAPITULO I . . . . . . . . . . . . . . . . . . 24<br />

. . . . . . . . . . . . . . . . . . . . . . . . . 25<br />

CAPITULO II . . . . . . . . . . . . . . . . . . 25<br />

CAPITULO III . . . . . . . . . . . . . . . . . . 25<br />

CAPÍTULO IV . . . . . . . . . . . . . . . . . 27<br />

TITULO II . . . . . . . . . . . . . . . . . . . . . 27<br />

Impuesto sobre los Ingresos Brutos . . . . . . 27<br />

CAPITULO I . . . . . . . . . . . . . . . . . . 27<br />

CAPÍTULO II . . . . . . . . . . . . . . . . . . 28<br />

CAPÍTULO III . . . . . . . . . . . . . . . . . . 31<br />

CAPÍTULO IV . . . . . . . . . . . . . . . . . 32<br />

CAPÍTULO V . . . . . . . . . . . . . . . . . . 34<br />

CAPÍTULO VI . . . . . . . . . . . . . . . . . 36<br />

TITULO III . . . . . . . . . . . . . . . . . . . . . 37<br />

Impuesto a los Automotores . . . . . . . . . . 37<br />

CAPÍTULO I . . . . . . . . . . . . . . . . . . 37<br />

CAPÍTULO II . . . . . . . . . . . . . . . . . . 38<br />

CAPÍTULO III . . . . . . . . . . . . . . . . . . 39<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / i

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

TITULO IV . . . . . . . . . . . . . . . . . . . . 40<br />

Impuesto de Sellos . . . . . . . . . . . . . . 40<br />

CAPÍTULO I . . . . . . . . . . . . . . . . . . 40<br />

. . . . . . . . . . . . . . . . . . . . . . . . . 41<br />

CAPÍTULO II . . . . . . . . . . . . . . . . . . 41<br />

CAPÍTULO III . . . . . . . . . . . . . . . . . 44<br />

CAPÍTULO IV . . . . . . . . . . . . . . . . . 44<br />

CAPÍTULO V . . . . . . . . . . . . . . . . . . 47<br />

CAPÍTULO VI . . . . . . . . . . . . . . . . . 48<br />

TITULO V . . . . . . . . . . . . . . . . . . . . . 48<br />

Tasas Retributivas de Servicios Administrativos<br />

y Judiciales . . . . . . . . . . . . . . 48<br />

CAPÍTULO I . . . . . . . . . . . . . . . . . . 48<br />

CAPíTULO II . . . . . . . . . . . . . . . . . . 48<br />

CAPÍTULO III . . . . . . . . . . . . . . . . . 50<br />

TITULO VI . . . . . . . . . . . . . . . . . . . . 52<br />

Disposiciones Transitorias y Varias . . . . . . 52<br />

Anexo II<br />

CÓDIGO FISCAL. Texto Ordenado<br />

Correlación de artículos<br />

. . . . . . . . . . . . . . . . . . . . . . . . . . 53<br />

<strong>DE</strong>CRETOS REGLAMENTARIOS57<br />

Decreto Nº 9.394/86 57<br />

Reglamentación General . . . . 57<br />

CAPITULO I . . . . . . . . . . . . . . . . . . . 57<br />

Parte General . . . . . . . . . . . . . . . . . 57<br />

CAPITULO II . . . . . . . . . . . . . . . . . . . 57<br />

Impuesto Inmobiliario . . . . . . . . . . . . 57<br />

CAPITULO III . . . . . . . . . . . . . . . . . . . 57<br />

Impuesto sobre los Ingresos Brutos . . . . . . 57<br />

CAPITULO IV . . . . . . . . . . . . . . . . . . . 59<br />

Impuesto a los Automotores . . . . . . . . . 59<br />

CAPITULO V . . . . . . . . . . . . . . . . . . . 60<br />

Impuesto de Sellos . . . . . . . . . . . . . . 60<br />

CAPITULO VI . . . . . . . . . . . . . . . . . . . 62<br />

Tasas retributivas de servicios administrativos<br />

y judiciales . . . . . . . . . . . . . . 62<br />

Decreto Nº 326/97 62<br />

Reglamentación del Libro<br />

Primero del Código Fiscal . . . 62<br />

ANEXO I . . . . . . . . . . . . . . . . . . . . . 63<br />

Título I<br />

Parte General . . . . . . . . . . . . . . . . . . . 63<br />

Delegación de facultades . . . . . . . . . . . 63<br />

Medidas cautelares . . . . . . . . . . . . . . 63<br />

Consultas. Efectos . . . . . . . . . . . . . . 63<br />

Domicilio . . . . . . . . . . . . . . . . . . . . 63<br />

Inexistencia de deudas. Montos a recaudar.<br />

Obligaciones . . . . . . . . . . . . . 63<br />

Resistencia pasiva . . . . . . . . . . . . . . 63<br />

Agravantes y Atenuantes . . . . . . . . . . . 63<br />

Bloqueo Fiscal . . . . . . . . . . . . . . . . . 64<br />

Demandas de Repetición.<br />

Documentos auténticos . . . . . . . . . . . . 64<br />

Recursos. Presentación. Plazos. . . . . . . . 64<br />

Nómina de contribuyentes. Publicación. . . . 64<br />

Decreto Nº 3.163/97 64<br />

Reglamentación del inciso f)<br />

del artículo 206 del Código<br />

Fiscal . . . . . . . . . . . . . . 64<br />

Decreto Nº 3.354/95 65<br />

Comercialización mayorista y<br />

minorista . . . . . . . . . . . . 65<br />

ii / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

LEY IMPOSITIVA 200467<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Ley Nº 13.155 67<br />

(Parte Pertinente)<br />

. . . . . . . . . . . . . . . . . . 67<br />

TÍTULO I . . . . . . . . . . . . . . . . . . . . . 67<br />

Impuesto Inmobiliario . . . . . . . . . . . . 67<br />

TÍTULO II . . . . . . . . . . . . . . . . . . . . . 69<br />

Impuesto sobre los Ingresos Brutos . . . . 69<br />

TÍTULO III . . . . . . . . . . . . . . . . . . . . . 75<br />

Impuesto a los Automotores . . . . . . . . 75<br />

TÍTULO IV . . . . . . . . . . . . . . . . . . . . 77<br />

Impuesto de Sellos . . . . . . . . . . . . . . 77<br />

TÍTULO V . . . . . . . . . . . . . . . . . . . . . 78<br />

Tasas Retributivas de Servicios Administrativos<br />

y Judiciales . . . . . . . . . . . 78<br />

TÍTULO VI . . . . . . . . . . . . . . . . . . . . 79<br />

Otras Disposiciones<br />

. . . . . . . . . . . . . . . . . . . . . . . . . 79<br />

Ley Nº 12.879 82<br />

(Parte Pertinente)<br />

(B.O.P.B.A. Nº 24.484 del<br />

20/05/2002) . . . . . . . . . . . . 82<br />

TÍTULO V . . . . . . . . . . . . . . . . . . . . . 82<br />

Tasas Retributivas de Servicios Administrativos<br />

y Judiciales . . . . . . . . . . . 82<br />

TÍTULO VI . . . . . . . . . . . . . . . . . . . . . 82<br />

Ley Nº 12.576 83<br />

(Parte Pertinente)<br />

(B.O.P.B.A. Nº 24.206 del<br />

08/01/2001 al 12/01/2001) . . . . 83<br />

TÍTULO V . . . . . . . . . . . . . . . . . . . . . 83<br />

Tasas Retributivas de Servicios Administrativos<br />

y Judiciales . . . . . . . . . . . 83<br />

NORMAS COMPLEMENTARIAS91<br />

Procedimiento e Impuestos<br />

Varios 91<br />

Sistematización de normas<br />

reglamentarias e<br />

interpretativas de la<br />

legislación tributaria provincial 91<br />

Disposición Normativa Serie “B” Nº 1/04 . . . 91<br />

LIBRO PRIMERO – PARTE<br />

GENERAL91<br />

TITULO I – <strong>DE</strong> LA AUTORIDAD <strong>DE</strong><br />

APLICACIÓN . . . . . . . . . . . . . . . . . . . 91<br />

TÍTULO II – ACTUACIÓN ANTE LA<br />

DIRECCIÓN PROVINCIAL <strong>DE</strong> RENTAS . . . . . 92<br />

CAPÍTULO I – CÓDIGO <strong>DE</strong> OFICINAS . . . . 92<br />

CAPÍTULO II – PERSONERÍA . . . . . . . . . 92<br />

CAPÍTULO III – CONSULTAS A LA AUTORIDAD<br />

<strong>DE</strong> APLICACIÓN . . . . . . . . . . . . . . . . 92<br />

CAPÍTULO IV – DOMICILIO FISCAL . . . . . 94<br />

CAPÍTULO V – CONSTITUCIÓN <strong>DE</strong> DOMICILIO<br />

A LOS EFECTOS PROCEDIMENTALES . . . 94<br />

TÍTULO III – CUMPLIMIENTO <strong>DE</strong> LAS<br />

OBLIGACIONES FISCALES . . . . . . . . . . . 95<br />

CAPÍTULO I – VENCIMIENTOS GENE-<br />

RALES . . . . . . . . . . . . . . . . . . . . . 95<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / iii

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

CAPÍTULO II – <strong>DE</strong>CLARACIONES<br />

TRIBUTARIAS Y PAGO . . . . . . . . . . . 96<br />

SECCIÓN UNO: LUGARES, MEDIOS Y<br />

COMPROBANTES . . . . . . . . . . . . . . 96<br />

PARTE PRIMERA: PAGO. PRINCIPIOS<br />

GENERALES . . . . . . . . . . . . . . . . . 96<br />

PARTE SEGUNDA: SISTEMA INTE-<br />

GRAL <strong>DE</strong> RECAUDACIÓN Y FISCALI-<br />

ZACIÓN <strong>DE</strong> LA DIRECCIÓN PROVIN-<br />

CIAL <strong>DE</strong> RENTAS <strong>DE</strong> LA PROVINCIA<br />

<strong>DE</strong> BUENOS AIRES (SIRFT–BAIRES) . . . . 97<br />

PARTE TERCERA: “SISTEMA IN-<br />

GRESOS BRUTOS PROVINCIA <strong>DE</strong><br />

BUENOS AIRES” . . . . . . . . . . . . . . . 98<br />

PARTE CUARTA: SOFTWARE DOMI-<br />

CILIARIO CONVENIO MULTILATERAL . . . 99<br />

PARTE QUINTA: BANCO <strong>DE</strong> LA<br />

PROVINCIA – DÉBITO AUTOMÁTICO Y<br />

PAGO POR CAJERO AUTOMÁTICO . . . 100<br />

PARTE SEXTA: IMPUESTO INMO-<br />

BILIARIO – DÉBITO EN TARJETA <strong>DE</strong><br />

CRÉDITO VISA . . . . . . . . . . . . . . . 100<br />

SECCIÓN DOS: ACCESORIOS POR<br />

MORA . . . . . . . . . . . . . . . . . . . . 101<br />

SECCIÓN TRES: COMUNICACIÓN<br />

<strong>DE</strong> PAGOS . . . . . . . . . . . . . . . . . 102<br />

SECCIÓN CUATRO: FACILIDA<strong>DE</strong>S<br />

<strong>DE</strong> PAGO . . . . . . . . . . . . . . . . . . 102<br />

CAPÍTULO III – REQUERIMIENTOS A<br />

CONTRIBUYENTES Y RESPON-<br />

SABLES. PROCEDIMIENTO<br />

(ARTÍCULO 41 <strong>DE</strong>L CÓDIGO FISCAL) . . 104<br />

CAPÍTULO IV – CONCURSOS Y QUIE-<br />

BRAS. PAGOS <strong>DE</strong> CUOTAS <strong>DE</strong> CON-<br />

FORMIDAD A LA RESOLUCIÓN <strong>DE</strong><br />

ACUERDO PREVENTIVO HO-<br />

MOLOGADO . . . . . . . . . . . . . . . . 105<br />

CAPÍTULO V – MEDIOS ESPECIALES<br />

<strong>DE</strong> CANCELACIÓN <strong>DE</strong> OBLIGA-<br />

CIONES FISCALES . . . . . . . . . . . . . 105<br />

SECCIÓN UNO: CERTIFICADOS <strong>DE</strong><br />

CRÉDITO FISCAL <strong>DE</strong> LA LEY Nº 10.488 . 105<br />

SECCIÓN DOS: “BONOS <strong>DE</strong> CAN-<br />

CELACIÓN <strong>DE</strong> OBLIGACIONES <strong>DE</strong> LA<br />

PROVINCIA <strong>DE</strong> BUENOS AIRES”<br />

COMO MEDIO <strong>DE</strong> PAGO. OTROS BO-<br />

NOS PROVINCIALES . . . . . . . . . . . . 106<br />

SECCIÓN TRES: CAMBIO <strong>DE</strong> IMPU-<br />

TACIÓN: IMPUESTOS: INMOBILIARIO,<br />

A LOS AUTOMOTORES Y A LAS EM-<br />

BARCACIONES <strong>DE</strong>PORTIVAS Y <strong>DE</strong><br />

RECREACIÓN . . . . . . . . . . . . . . . 106<br />

CAPÍTULO VI – OBLIGACIONES AL-<br />

CANZADAS POR EL RÉGIMEN <strong>DE</strong><br />

EMERGENCIA Y <strong>DE</strong>SASTRE<br />

AGROPECUARIOS . . . . . . . . . . . . . 107<br />

SECCIÓN UNO: BENEFICIOS <strong>DE</strong>L <strong>DE</strong>-<br />

CRETO Nº 3.620/87 . . . . . . . . . . . . . 107<br />

SECCIÓN DOS: BENEFICIOS <strong>DE</strong>L <strong>DE</strong>-<br />

CRETO Nº 3.621/87 . . . . . . . . . . . . . 109<br />

SECCIÓN TRES: BENEFICIOS <strong>DE</strong>L <strong>DE</strong>-<br />

CRETO Nº 4.070/88 . . . . . . . . . . . . . 111<br />

SECCIÓN CUATRO: CONDONACIÓN<br />

<strong>DE</strong> <strong>DE</strong>UDA POR INTERESES DIS-<br />

PUESTA POR LEY Nº 12.806 . . . . . . . 111<br />

CAPÍTULO VII – EXENCIONES <strong>DE</strong> LAS<br />

LEYES NROS. 12.322, 12.323 Y 12.368 . . 112<br />

CAPÍTULO VIII – LEY Nº 12.713: RE-<br />

DUCCIÓN EN EL IMPUESTO SOBRE<br />

INGRESOS BRUTOS E IMPUESTO A<br />

LOS AUTOMOTORES PARA EMPRE-<br />

SAS <strong>DE</strong> TRANSPORTE . . . . . . . . . . 113<br />

SECCIÓN UNO: EJERCICIO FISCAL<br />

2001 . . . . . . . . . . . . . . . . . . . . . 113<br />

SECCIÓN DOS: EJERCICIO FISCAL<br />

2002 . . . . . . . . . . . . . . . . . . . . . 114<br />

SECCIÓN TRES: EJERCICIO FISCAL<br />

2003 . . . . . . . . . . . . . . . . . . . . . 115<br />

CAPÍTULO IX – PROMOCIÓN INDUS-<br />

TRIAL . . . . . . . . . . . . . . . . . . . . 115<br />

CAPÍTULO X – RÉGIMEN <strong>DE</strong> APOYO Y<br />

ESTÍMULO A LA ACTIVIDAD TEATRAL . . 116<br />

CAPÍTULO XI – CONTROL <strong>DE</strong>L<br />

ESTADO <strong>DE</strong> <strong>DE</strong>UDAS IMPOSITIVAS A<br />

PROVEEDORES <strong>DE</strong>L ESTADO PRO-<br />

VINCIAL . . . . . . . . . . . . . . . . . . . 117<br />

CAPÍTULO XII – RÉGIMEN <strong>DE</strong> CON-<br />

SOLIDACIÓN <strong>DE</strong> <strong>DE</strong>UDAS . . . . . . . . . 118<br />

CAPÍTULO XIII – TERCEROS RESPON-<br />

SABLES . . . . . . . . . . . . . . . . . . . 119<br />

TÍTULO IV – <strong>DE</strong>MANDAS <strong>DE</strong> REPETICIÓN . . 120<br />

TÍTULO V – AGENTES <strong>DE</strong> RECAUDACIÓN . 120<br />

CAPÍTULO I – NORMAS GENERALES . . 120<br />

CAPÍTULO II – IMPUESTO INMO-<br />

BILIARIO. ESCRIBANOS PÚBLICOS: O-<br />

PERACIONES SOBRE INMUEBLES . . . . 123<br />

CAPÍTULO III – IMPUESTO <strong>DE</strong> SELLOS<br />

SECCIÓN UNO: ESCRIBANOS PÚBLI-<br />

COS . . . . . . . . . . . . . . . . . . . . . 124<br />

SECCIÓN DOS: ENTIDA<strong>DE</strong>S FINAN-<br />

CIERAS, <strong>DE</strong> SEGURO, <strong>DE</strong> CAPITALI-<br />

ZACIÓN Y <strong>DE</strong> AHORRO Y PRÉSTAMO . . 126<br />

SECCIÓN TRES: ENTIDA<strong>DE</strong>S REGIS-<br />

TRADORAS . . . . . . . . . . . . . . . . . 126<br />

SECCIÓN CUATRO: EMPRESAS <strong>DE</strong><br />

SERVICIOS <strong>DE</strong> ELECTRICIDAD . . . . . . 127<br />

iv / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

SECCIÓN CINCO: INSTITUTO PROVIN-<br />

CIAL <strong>DE</strong> LOTERÍA Y CASINOS . . . . . . 128<br />

SECCIÓN SEIS: RÉGIMEN ESPECIAL<br />

<strong>DE</strong> INGRESO . . . . . . . . . . . . . . . . 128<br />

SECCIÓN SIETE: ENCARGADOS <strong>DE</strong><br />

REGISTROS SECCIONALES <strong>DE</strong> LA DI-<br />

RECCIÓN NACIONAL <strong>DE</strong> REGISTROS<br />

NACIONALES <strong>DE</strong> LA PROPIEDAD <strong>DE</strong>L<br />

AUTOMOTOR . . . . . . . . . . . . . . . . 128<br />

SECCIÓN OCHO: OPERACIONES<br />

CON TARJETAS <strong>DE</strong> CRÉDITO O COM-<br />

PRA (ARTÍCULO 214 BIS <strong>DE</strong>L CÓDIGO<br />

FISCAL INCORPORADO POR<br />

LEY Nº 12.879) . . . . . . . . . . . . . . . 129<br />

CAPÍTULO IV – IMPUESTO SOBRE<br />

LOS INGRESOS BRUTOS . . . . . . . . . 130<br />

SECCIÓN UNO: REGÍMENES GENERA-<br />

LES <strong>DE</strong> PERCEPCIÓN Y RETENCIÓN.<br />

NORMAS COMUNES . . . . . . . . . . . . 130<br />

SECCIÓN DOS: RÉGIMEN GENERAL<br />

<strong>DE</strong> PERCEPCIÓN. NORMAS PARTICU-<br />

LARES . . . . . . . . . . . . . . . . . . . . 133<br />

SECCIÓN TRES: REGÍMENES ESPE-<br />

CIALES <strong>DE</strong> PERCEPCIÓN . . . . . . . . . 135<br />

PARTE PRIMERA: COMERCIALI-<br />

ZACIÓN MAYORISTA <strong>DE</strong> COMBUSTI-<br />

BLES LÍQUIDOS . . . . . . . . . . . . . . 135<br />

PARTE SEGUNDA: COMPAÑÍAS <strong>DE</strong><br />

TRANSPORTE <strong>DE</strong> PASAJEROS Y<br />

CARGA . . . . . . . . . . . . . . . . . . . 136<br />

PARTE TERCERA: SECTOR AUTO-<br />

MOTRIZ . . . . . . . . . . . . . . . . . . . 136<br />

PARTE CUARTA: COMERCIALI-<br />

ZACIÓN <strong>DE</strong> MEDICAMENTOS . . . . . . . 137<br />

PARTE QUINTA: COMERCIALIZACIÓN<br />

<strong>DE</strong> REVISTAS E IMPRESOS <strong>DE</strong><br />

VENTA CONDICIONADA . . . . . . . . . . 139<br />

PARTE SEXTA: VENTA <strong>DE</strong> CERVEZAS<br />

Y OTRAS BEBIDAS . . . . . . . . . . . . . 140<br />

PARTE SÉPTIMA: OPERACIONES <strong>DE</strong><br />

IMPORTACIÓN <strong>DE</strong>FINITIVA PARA<br />

CONSUMO . . . . . . . . . . . . . . . . . 141<br />

SECCIÓN CUATRO: RÉGIMEN GENE-<br />

RAL <strong>DE</strong> RETENCIÓN. NORMAS PAR-<br />

TICULARES . . . . . . . . . . . . . . . . . 143<br />

SECCIÓN CINCO: REGÍMENES ESPE-<br />

CIALES<br />

<strong>DE</strong> RETENCIÓN . . . . . . . . . . . . . . 143<br />

PARTE PRIMERA: ACTIVIDA<strong>DE</strong>S<br />

AGROPECUARIAS . . . . . . . . . . . . . 143<br />

PARTE SEGUNDA: CONCESION-<br />

ARIOS, CONTRATISTAS Y PROVEE-<br />

DORES <strong>DE</strong>L ESTADO . . . . . . . . . . . 144<br />

PARTE TERCERA: EMPRESAS <strong>DE</strong><br />

CONSTRUCCIÓN . . . . . . . . . . . . . . 145<br />

PARTE CUARTA: ENTIDA<strong>DE</strong>S <strong>DE</strong><br />

SEGUROS . . . . . . . . . . . . . . . . . . 145<br />

PARTE QUINTA: HONORARIOS . . . . . . 145<br />

PARTE SEXTA: INSTITUTO PROVIN-<br />

CIAL <strong>DE</strong> LOTERÍA Y CASINOS . . . . . . 146<br />

PARTE SÉPTIMA: TARJETAS <strong>DE</strong> COM-<br />

PRA Y <strong>DE</strong> CRÉDITO . . . . . . . . . . . . 146<br />

PARTE OCTAVA: COOPERATIVAS <strong>DE</strong><br />

PROVISIÓN MINORISTA <strong>DE</strong><br />

LA LEY Nº 10.345 . . . . . . . . . . . . . . 147<br />

PARTE NOVENA: ENTIDA<strong>DE</strong>S <strong>DE</strong><br />

AHORRO POR CÍRCULO CERRADO . . . 147<br />

PARTE DÉCIMA: PARTICIPACIONES<br />

EN INGRESOS . . . . . . . . . . . . . . . 147<br />

PARTE UNDÉCIMA: DISPOSICIONES<br />

COMUNES A LAS PARTES PRIMERA<br />

A DÉCIMA . . . . . . . . . . . . . . . . . . 148<br />

PARTE <strong>DE</strong>CIMOSEGUNDA: MUNICI-<br />

PALIDA<strong>DE</strong>S: PERCEPCIÓN <strong>DE</strong>L AN-<br />

TICIPO MÍNIMO <strong>DE</strong> INICIACIÓN <strong>DE</strong> AC-<br />

TIVIDA<strong>DE</strong>S . . . . . . . . . . . . . . . . . 149<br />

PARTE <strong>DE</strong>CIMOTERCERA: RÉGIMEN<br />

<strong>DE</strong> RETENCIÓN SOBRE LOS CRÉDI-<br />

TOS BANCARIOS . . . . . . . . . . . . . . 149<br />

SECCIÓN SEIS: CONTRIBUYENTES<br />

EXENTOS POR LAS LEYES NROS.<br />

11.490 Y 11.518 . . . . . . . . . . . . . . . 152<br />

SECCIÓN SIETE: AUTORIZACIÓN <strong>DE</strong><br />

EXCLUSIÓN <strong>DE</strong> REGÍMENES <strong>DE</strong> RE-<br />

TENCIÓN O PERCEPCIÓN . . . . . . . . . 153<br />

CAPÍTULO V – IMPUESTO A LOS<br />

AUTOMOTORES . . . . . . . . . . . . . . 154<br />

SECCIÓN UNO: INDUSTRIAS TERMI-<br />

NALES <strong>DE</strong> VEHÍCULOS Y AGENTES<br />

IMPORTADORES . . . . . . . . . . . . . . 154<br />

SECCIÓN DOS: ENCARGADOS <strong>DE</strong><br />

REGISTROS SECCIONALES <strong>DE</strong> LA DI-<br />

RECCIÓN NACIONAL <strong>DE</strong> REGISTROS<br />

NACIONALES <strong>DE</strong> LA PROPIEDAD <strong>DE</strong>L<br />

AUTOMOTOR . . . . . . . . . . . . . . . . 154<br />

CAPÍTULO VI – IMPUESTO A LAS EM-<br />

BARCACIONES <strong>DE</strong>PORTIVAS O <strong>DE</strong><br />

RECREACIÓN . . . . . . . . . . . . . . . . 155<br />

CAPÍTULO VII – TASAS POR AC-<br />

TUACIONES ADMINISTRATIVAS . . . . . 156<br />

LIBRO SEGUNDO – PARTE<br />

ESPECIAL156<br />

TÍTULO VI – IMPUESTO A LOS<br />

AUTOMOTORES . . . . . . . . . . . . . . . . 156<br />

CAPÍTULO I – OBLIGACIÓN IMPOSI-<br />

TIVA – DISPOSICIONES GENERALES . . 156<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / v

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

CAPÍTULO II – <strong>DE</strong>NUNCIA IMPOSITIVA<br />

<strong>DE</strong> VENTA . . . . . . . . . . . . . . . . . 157<br />

CAPÍTULO III – CATEGORIZACIÓN <strong>DE</strong><br />

LOS AUTOMOTORES . . . . . . . . . . . 158<br />

SECCIÓN UNO: CAMIONES,<br />

CAMIONETAS, PICK–UPS Y JEEPS<br />

CON CARACTERÍSTICAS SUNTU-<br />

ARIAS O <strong>DE</strong>PORTIVAS . . . . . . . . . . 158<br />

SECCIÓN DOS: ÍNDICE GENERAL <strong>DE</strong><br />

AFOROS . . . . . . . . . . . . . . . . . . 158<br />

SECCIÓN TRES: TRANSPORTE<br />

PÚBLICO <strong>DE</strong> PASAJEROS . . . . . . . . . 158<br />

SECCIÓN CUATRO: VEHÍCULOS SIN<br />

CARROZAR . . . . . . . . . . . . . . . . . 159<br />

CAPÍTULO IV – EXENCIÓN PARA PER-<br />

SONAS CON DISCAPACIDAD . . . . . . . 159<br />

CAPÍTULO V – EMBARCACIONES <strong>DE</strong>-<br />

PORTIVAS Y RECREATIVAS . . . . . . . 160<br />

CAPÍTULO VI – RÉGIMEN <strong>DE</strong> INFOR-<br />

MACIÓN PARA EMPRESAS <strong>DE</strong><br />

SEGUROS . . . . . . . . . . . . . . . . . 161<br />

TÍTULO VII – IMPUESTO INMOBILIARIO . . . 162<br />

CAPÍTULO I – LIQUIDACIÓN EN IN-<br />

MUEBLES CON REBAJA <strong>DE</strong><br />

VALUACIÓN . . . . . . . . . . . . . . . . 162<br />

CAPÍTULO II – CERTIFICACIÓN <strong>DE</strong> IN-<br />

EXISTENCIA <strong>DE</strong> <strong>DE</strong>UDA . . . . . . . . . . 162<br />

CAPÍTULO III – BONIFICACIÓN ADICIO-<br />

NAL POR BUEN CUMPLIMIENTO<br />

PARA ACTIVIDA<strong>DE</strong>S INDUSTRIALES,<br />

HOTELES, CENTROS <strong>DE</strong> SALUD Y<br />

MEDIOS GRÁFICOS Y PERIODÍSTI-<br />

COS . . . . . . . . . . . . . . . . . . . . . 162<br />

CAPÍTULO IV – EXENCIONES . . . . . . . 164<br />

SECCIÓN UNO: TEMPLOS RE-<br />

LIGIOSOS . . . . . . . . . . . . . . . . . . 164<br />

SECCIÓN DOS: INCISOS N), Ñ) Y O)<br />

<strong>DE</strong>L ARTÍCULO 137 . . . . . . . . . . . . 164<br />

SECCIÓN TRES: COMBATIENTES <strong>DE</strong><br />

MALVINAS . . . . . . . . . . . . . . . . . 165<br />

SECCIÓN CUATRO: RESERVAS Y<br />

PARQUES NATURALES PRIVADOS . . . 165<br />

CAPÍTULO V – CONDONACIÓN Y RE-<br />

MISIÓN <strong>DE</strong> <strong>DE</strong>UDAS. TRÁMITE PARA<br />

SU EFECTIVIZACIÓN . . . . . . . . . . . 165<br />

CAPÍTULO VI – ADMINISTRACIÓN <strong>DE</strong><br />

EMPRENDIMIENTOS O COMPLEJOS<br />

URBANÍSTICOS (CLUBES <strong>DE</strong> CAMPO,<br />

BARRIOS CERRADOS, ETCÉTERA).<br />

RÉGIMEN <strong>DE</strong> INFORMACIÓN . . . . . . . 166<br />

TÍTULO VIII – DISPOSICIONES COMUNES<br />

A LOS TÍTULOS VI Y VII: FONDO<br />

PROVINCIAL <strong>DE</strong> EDUCACIÓN – LEY Nº<br />

11.612 . . . . . . . . . . . . . . . . . . . . . 167<br />

TÍTULO IX – IMPUESTO SOBRE LOS<br />

INGRESOS BRUTOS . . . . . . . . . . . . . 168<br />

CAPÍTULO I – INSCRIPCIÓN <strong>DE</strong> LOS<br />

CONTRIBUYENTES . . . . . . . . . . . . 168<br />

CAPÍTULO II – CONTRIBUYENTES NO<br />

INSCRIPTOS . . . . . . . . . . . . . . . . 169<br />

CAPÍTULO III – DOCUMENTACIÓN Y<br />

REGISTRACIONES . . . . . . . . . . . . . 169<br />

CAPÍTULO IV – <strong>DE</strong>CLARACIONES JU-<br />

RADAS . . . . . . . . . . . . . . . . . . . 170<br />

CAPÍTULO V – PRODUCCIÓN<br />

AGROPECUARIA . . . . . . . . . . . . . . 170<br />

SECCIÓN UNO: ACOPIADORES . . . . . 170<br />

SECCIÓN DOS: COMERCIALIZACIÓN<br />

POR EL PROPIO PRODUCTOR . . . . . . 171<br />

CAPÍTULO VI – EMPRESAS <strong>DE</strong><br />

SEGURO . . . . . . . . . . . . . . . . . . 171<br />

CAPÍTULO VII – INDUSTRIA AUTO-<br />

MOTRÍZ: TRATAMIENTO FISCAL . . . . . 171<br />

CAPÍTULO VIII – VENTA AL POR<br />

MENOR EN HIPERMERCADOS, SU-<br />

PERMERCADOS Y MINIMERCADOS<br />

CON PREDOMINIO <strong>DE</strong> PRODUCTOS<br />

ALIMENTICIOS Y BEBIDAS: ALÍCUO-<br />

TAS . . . . . . . . . . . . . . . . . . . . . 172<br />

CAPÍTULO IX – ANTICIPOS . . . . . . . . 172<br />

SECCIÓN UNO: NORMAS GENERALES . 172<br />

SECCIÓN DOS: RÉGIMEN MENSUAL . . . 172<br />

SECCIÓN TRES: RÉGIMEN <strong>DE</strong><br />

PAGOS A CUENTA PARA EL SECTOR<br />

AUTOMOTRÍZ . . . . . . . . . . . . . . . 173<br />

SECCIÓN CUATRO: FAENAMIENTO<br />

<strong>DE</strong> CUALQUIER ESPECIE ANIMAL . . . . 173<br />

SECCIÓN CINCO: OPERACIONES<br />

QUE SE REALICEN EN EL MERCADO<br />

CENTRAL <strong>DE</strong> BUENOS AIRES . . . . . . 174<br />

SECCIÓN SEIS: COMERCIANTES MI-<br />

NORISTAS ASOCIADOS A COOPERA-<br />

TIVAS <strong>DE</strong> PROVISIÓN <strong>DE</strong> LA LEY Nº<br />

10.345 . . . . . . . . . . . . . . . . . . . . 175<br />

CAPÍTULO X – EXENCIONES . . . . . . . 175<br />

SECCIÓN UNO: LEYES NROS. 10.490<br />

Y 11.518 . . . . . . . . . . . . . . . . . . . 175<br />

PARTE PRIMERA: DISPOSICIONES<br />

COMUNES A LOS CONTRIBUYENTES<br />

COMPRENDIDOS EN LAS LEYES<br />

NROS. 10.490 Y 11.518 . . . . . . . . . . 175<br />

PARTE SEGUNDA: DISPOSICIONES<br />

ESPECIALES APLICABLES A CON-<br />

vi / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

TRIBUYENTES COMPRENDIDOS EN<br />

LA LEY Nº 11.490 . . . . . . . . . . . . . . 176<br />

PARTE TERCERA: DISPOSICIONES<br />

ESPECIALES APLICABLES A CON-<br />

TRIBUYENTES COMPRENDIDOS EN<br />

LA LEY Nº 11.518 (ARTÍCULO 11) . . . . . 176<br />

SECCIÓN DOS: EXENCIÓN <strong>DE</strong>L<br />

ARTÍCULO 166 INCISO G) <strong>DE</strong>L<br />

CÓDIGO FISCAL . . . . . . . . . . . . . . 177<br />

SECCIÓN TRES: EXENCIÓN PARA LA<br />

FABRICACIÓN <strong>DE</strong> PIEZAS <strong>DE</strong> AR-<br />

MADO <strong>DE</strong> AUTOMOTORES . . . . . . . . 178<br />

CAPÍTULO XI – RÉGIMEN <strong>DE</strong> PROMO-<br />

CIÓN PARA MICROEMPRESAS . . . . . . 178<br />

CAPÍTULO XII – AGENTES <strong>DE</strong> INFOR-<br />

MACIÓN . . . . . . . . . . . . . . . . . . . 179<br />

SECCIÓN UNO: RÉGIMEN GENERAL . . . 179<br />

SECCIÓN DOS: RE<strong>DE</strong>S <strong>DE</strong> COMPRA . . . 179<br />

SECCIÓN TRES: MERCADOS Y<br />

<strong>DE</strong>PÓSITOS <strong>DE</strong> PRODUCTOS FRUTI-<br />

HORTÍCOLAS . . . . . . . . . . . . . . . . 180<br />

SECCIÓN CUATRO: ENTIDA<strong>DE</strong>S FI-<br />

NANCIERAS . . . . . . . . . . . . . . . . 180<br />

TÍTULO X - IMPUESTO <strong>DE</strong> SELLOS . . . . . 181<br />

CAPÍTULO I – TRANSFERENCIA <strong>DE</strong><br />

AUTOMOTORES . . . . . . . . . . . . . . 181<br />

CAPÍTULO II – EXENCIONES Y <strong>DE</strong>S-<br />

GRAVACIONES . . . . . . . . . . . . . . . 182<br />

SECCIÓN UNO: VIVIENDA ÚNICA, FA-<br />

MILIAR Y <strong>DE</strong> OCUPACIÓN PERMA-<br />

NENTE . . . . . . . . . . . . . . . . . . . 182<br />

SECCIÓN DOS: ADQUISICIÓN <strong>DE</strong>L<br />

DOMINIO POR PRESCRIPCIÓN . . . . . . 182<br />

SECCIÓN TRES: <strong>DE</strong>SGRAVACIÓN <strong>DE</strong><br />

MEJORAS EN INMUEBLES ADQUIRI-<br />

DOS POR BOLETO . . . . . . . . . . . . . 183<br />

SECCIÓN CUATRO: <strong>DE</strong>SGRAVACIÓN<br />

<strong>DE</strong> OPERACIONES FINANCIERAS Y<br />

<strong>DE</strong> SEGUROS <strong>DE</strong>STINADAS A LOS<br />

SECTORES AGROPECUARIO, INDUS-<br />

TRIAL, MINERO Y <strong>DE</strong> LA CONSTRUC-<br />

CIÓN . . . . . . . . . . . . . . . . . . . . 183<br />

CAPÍTULO III – FACILIDA<strong>DE</strong>S <strong>DE</strong><br />

PAGO <strong>DE</strong>L ARTÍCULO 266 <strong>DE</strong>L<br />

CÓDIGO FISCAL . . . . . . . . . . . . . . 184<br />

CAPÍTULO IV – MUNICIPALIDA<strong>DE</strong>S.<br />

CONTROL <strong>DE</strong> INGRESO . . . . . . . . . . 186<br />

TÍTULO XI – TASAS RETRIBUTIVAS <strong>DE</strong><br />

SERVICIOS . . . . . . . . . . . . . . . . . . . 186<br />

CAPÍTULO I – SERVICIOS ADMINIS-<br />

TRATIVOS . . . . . . . . . . . . . . . . . 186<br />

SECCIÓN UNO: LICENCIAS <strong>DE</strong> CON-<br />

DUCTOR . . . . . . . . . . . . . . . . . . 186<br />

SECCIÓN DOS: CONVERSIÓN AL<br />

SISTEMA <strong>DE</strong>L FOLIO REAL . . . . . . . . 186<br />

SECCIÓN TRES: TASA ANUAL <strong>DE</strong> FIS-<br />

CALIZACIÓN <strong>DE</strong> SOCIEDA<strong>DE</strong>S . . . . . . 186<br />

CAPÍTULO II – SERVICIOS JUDICIALES . 187<br />

TÍTULO XII – DISPOSICIONES COMUNES<br />

A LOS TÍTULOS X Y XI . . . . . . . . . . . . . 187<br />

CAPÍTULO I – <strong>DE</strong>L PAGO . . . . . . . . . 187<br />

CAPÍTULO II – CONTROL <strong>DE</strong> CUM-<br />

PLIMIENTO: TRÁMITE <strong>DE</strong> VISACIÓN . . . 188<br />

SECCIÓN UNO: ACTOS JUDICIALES<br />

<strong>DE</strong>CLARATIVOS <strong>DE</strong> DOMINIO <strong>DE</strong> BIE-<br />

NES INMUEBLES. TRÁMITE . . . . . . . . 188<br />

SECCIÓN DOS: ACTOS A IN-<br />

SCRIBIRSE EN LA DIRECCIÓN PRO-<br />

VINCIAL <strong>DE</strong> PERSONAS JURÍDICAS Y<br />

REGISTROS PÚBLICOS <strong>DE</strong> COMER-<br />

CIO . . . . . . . . . . . . . . . . . . . . . 188<br />

TÍTULO XIII – RÉGIMEN TRIBUTARIO<br />

ESPECIAL PARA DISTRIBUIDORES <strong>DE</strong><br />

ENERGÍA ELÉCTRICA . . . . . . . . . . . . . 189<br />

CAPÍTULO I – POR CONCESIÓN PRO-<br />

VINCIAL O MUNICIPAL . . . . . . . . . . . 189<br />

CAPÍTULO II – POR CONCESION NA-<br />

CIONAL . . . . . . . . . . . . . . . . . . . 190<br />

TÍTULO XIV – DISPOSICIONES FINA-<br />

LES<br />

. . . . . . . . . . . . . . . . . . . . . . . . 191<br />

Impuesto sobre los Ingresos<br />

Brutos 191<br />

Nomenclador de actividades<br />

NAIIB-99 . . . . . . . . . . . . 191<br />

Nomenclador de actividades<br />

NAIIB-99. Notas explicativas . 203<br />

Nomenclador de actividades<br />

NAIIB-99. Obligación de<br />

presentar el formulario R-440 268<br />

Disposición Normativa Serie “B” Nº 37/99 . . 268<br />

Servicios relacionados con la<br />

salud. Alícuota del 1,50% . . . 269<br />

Ley Nº 13.113 (Parte Pertinente) . . . . . . 269<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / vii

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Servicios relacionados con la<br />

salud. Reducción de alícuota<br />

.Actuación de los agentes de<br />

recaudación. . . . . . . . . . . 269<br />

Disposición Normativa Serie “B” Nº 26/04 . 269<br />

Reducción de alícuota . . . . 270<br />

Ley Nº 12.713 . . . . . . . . . . . . . . . . 270<br />

Ley Nº 12.713. Reducción de<br />

alícuota. Anticipos de los<br />

ejercicios fiscales de los años<br />

2001, 2002 y 2003 . . . . . . . 271<br />

Disposición Normativa Serie “B” Nº 35/04 . 271<br />

Hipermercados,<br />

supermercados y<br />

minimercados. Alícuotas . . . 272<br />

Disposición Normativa Serie “B” Nº 30/04 . 272<br />

Exención del impuesto a las<br />

actividades productivas . . . 272<br />

Ley Nº 11.490 (Parte Pertinente)<br />

. . . . . . . . . . . . . . . . . . . . . . . 272<br />

Exención del impuesto a las<br />

actividades productivas.<br />

Norma complementaria a la<br />

Ley Nº 11.490 . . . . . . . . . 274<br />

Ley Nº 11.518 . . . . . . . . . . . . . . . 274<br />

Adhesión al artículo 5º de la<br />

Ley Nacional Nº 24.468 . . . . 277<br />

Ley Nº 11.646 (Parte Pertinente) . . . . . . 277<br />

Exenciones. Actividades<br />

comprendidas en el penúltimo<br />

párrafo del artículo 1º. . . . . 277<br />

Disposición Normativa Serie “B” Nº 16/94 . 277<br />

Exención del impuesto para<br />

las emisoras de televisión. . . 278<br />

Ley Nº 13.065 . . . . . . . . . . . . . . . . 278<br />

Solicitud de la constancia de<br />

exención . . . . . . . . . . . . 278<br />

Disposición Normativa Serie “B” Nº 8/94 . . 278<br />

Actividades exentas según la<br />

Ley Nº 11.518. Aclaración . . . 280<br />

Disposición Normativa Serie “A” Nº 66/96 . 280<br />

Reconocimiento de un<br />

beneficio de exención.<br />

Vigencia . . . . . . . . . . . . . 280<br />

Disposición Normativa Serie “B” Nº 49/02 . 280<br />

Agentes de recaudación.<br />

Obligaciones frente a los<br />

contribuyentes que<br />

desarrollen actividades<br />

exentas, según las Leyes Nº<br />

11.490 y 11.518 . . . . . . . . . 281<br />

Disposición Normativa Serie “B” Nº 12/94 . 281<br />

Zonas francas. Excepciones al<br />

pago . . . . . . . . . . . . . . . 282<br />

Ley Nº 12.045 . . . . . . . . . . . . . . . . 282<br />

Actividad industrial. Venta<br />

minorista. Régimen de<br />

regularización . . . . . . . . . 282<br />

Disposición Normativa Serie “B” Nº<br />

2/2001 . . . . . . . . . . . . . . . . . . . . 282<br />

Formularios. Cédula de<br />

intimación . . . . . . . . . . . 284<br />

Disposición Normativa Serie “B” Nº 20/96 . 284<br />

viii / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

Formularios. Cédula de<br />

intimación . . . . . . . . . . . . 285<br />

Disposición Normativa Serie “B” Nº<br />

27/2000 . . . . . . . . . . . . . . . . . . . 285<br />

Formularios. Constancia de<br />

retención . . . . . . . . . . . . 285<br />

Disposición Normativa Serie “A” Nº 65/96 . . 285<br />

Formularios. Declaración<br />

jurada de pagos a verificar . . 285<br />

Disposición Normativa Serie “A” Nº 67/96 . . 285<br />

Boleta de depósito –SIRFT<br />

BAIRES– Impuesto sobre los<br />

Ingresos Brutos. Agentes de<br />

recaudación. Formulario<br />

R–808 V2. . . . . . . . . . . . . 285<br />

Disposición Normativa Serie “B” Nº 21/04 . . 285<br />

Formularios. Sistema especial<br />

de control y seguimiento de<br />

obligaciones fiscales y cédula<br />

de intimación . . . . . . . . . . 285<br />

Disposición Normativa Serie “A” Nº 87/96 . . 285<br />

Anticipos mínimos.<br />

Autorización especial para su<br />

adecuación . . . . . . . . . . . 286<br />

Disposición Normativa Serie “B” Nº 19/94 . . 286<br />

Régimen de recaudación<br />

sobre los créditos bancarios . 287<br />

Ley Nº 12.837 (Parte Pertinente) . . . . . . 287<br />

Régimen de recaudación<br />

sobre los créditos bancarios.<br />

Nómina de Contribuyentes . . 287<br />

Disposición Normativa Serie “B” Nº 33/02 . . 287<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Combustibles líquidos y gas<br />

natural . . . . . . . . . . . . . 288<br />

Ley Nº 11.244 (Parte Pertinente) . . . . . . 288<br />

Importaciones definitivas de<br />

mercaderias. Agente de<br />

percepción: Dirección General<br />

de Aduanas (A.F.I.P.) . . . . . 289<br />

Decreto Nº 991/98 . . . . . . . . . . . . . . 289<br />

Régimen de percepción en las<br />

destinaciones de Importación<br />

a Consumo . . . . . . . . . . . 289<br />

Resolución General Nº 1408 (A.F.I.P.) . . . 289<br />

Percepciones del impuesto<br />

sobre los ingresos brutos a<br />

contribuyentes en la Aduana.<br />

Importación a consumo . . . . 289<br />

Resolución General Nº 1609 (A.F.I.P.) . . . 289<br />

Industria automotriz,<br />

terminales y concesionarias.<br />

Venta tradicional y a través de<br />

planes de ahorro previo . . . 290<br />

Disposición Normativa Serie “B” Nº<br />

18/95 . . . . . . . . . . . . . . . . . . . . 290<br />

Actividades desarrolladas en<br />

áreas comerciales no<br />

convencionales. Artículo 15 de<br />

la Ley Nº 13.145. Régimen de<br />

percepción. . . . . . . . . . . 290<br />

Disposición Normativa Serie “B” Nº 47/04 . . 290<br />

Agentes de recaudación.<br />

Declaración jurada de<br />

inscripción. Entes Estatales y<br />

Colegios Profesionales . . . . 292<br />

Disposición Normativa Serie “B” Nº 32/97 . . 292<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / ix

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Agentes de recaudación.<br />

Suspensión de presentación<br />

de declaraciones juradas. F.<br />

R-400 v.II y R-500 v.II . . . . . 292<br />

Disposición Normativa Serie “B” Nº 37/97 . 292<br />

Agentes de recaudación.<br />

Calendario de vencimientos.<br />

Año fiscal 2004 . . . . . . . . 292<br />

Disposición Normativa Serie “B” Nº 27/04 . 292<br />

Entidades financieras.<br />

Procedimiento opcional de<br />

liquidación del impuesto . . . 293<br />

Disposición Normativa Serie “B” Nº 37/02 . 293<br />

Entidades financieras. Período<br />

fiscal. Declaraciones juradas 294<br />

Disposición Normativa Serie “B” Nº 4/03 . . 294<br />

Programa de Sinceramiento<br />

Fiscal . . . . . . . . . . . . . . 294<br />

Ley Nº 13.145 (Parte Pertinente) . . . . . . 294<br />

Ley Nº 13.145. Programa de<br />

Sinceramiento Fiscal . . . . . 297<br />

Disposición Normativa Serie “B” Nº 12/04 . 297<br />

Ley Nº 13.145. Programa de<br />

Sinceramiento Fiscal. Norma<br />

complementaria . . . . . . . . 306<br />

Disposición Normativa Serie “B” Nº 45/04<br />

(Parte Pertinente) . . . . . . . . . . . . . . 306<br />

Régimen de regularización de<br />

deudas. Ley Nº 13.145 . . . . 307<br />

Disposición Normativa Serie “B” Nº 89/03 . 307<br />

Régimen de regularización de<br />

deudas. Ley Nº 13.145 y<br />

12.914. Impuesto de sellos . . 309<br />

Disposición Normativa Serie “B” Nº 90/03 . 309<br />

Régimen de regularización de<br />

deudas. Ley Nº 13.145 y<br />

12.914. Impuesto sobre los<br />

ingresos brutos . . . . . . . . 313<br />

Disposición Normativa Serie “B” Nº 48/04 . 313<br />

Régimen de regularización de<br />

deudas. Ley Nº 13.145. Norma<br />

complementaria . . . . . . . . 315<br />

Disposición Normativa Serie “B” Nº 2/04<br />

(Parte Pertinente) . . . . . . . . . . . . . . 315<br />

Leyes Nros. 12.914 y 13.145.<br />

Régimen de regularización de<br />

deudas en instancia de<br />

ejecución judicial . . . . . . . 316<br />

Disposición Normativa Serie “B” Nº 19/04 . 316<br />

Ley Nº 13.145. Régimen de<br />

información para empresas de<br />

servicios: Energía eléctrica,<br />

telefonía, gas, televisión por<br />

cable y señal satelital. . . . . . 321<br />

Disposición Normativa Serie “B” Nº 20/04 . 321<br />

Modificación de alícuota.<br />

Regularización de deudas. . . 323<br />

Ley Nº 12.727 (Parte Pertinente) . . . . . . 323<br />

Ley Nº 12.727. No aplicación<br />

del artículo 36 . . . . . . . . . 324<br />

Ley Nº 13.155 (Parte Pertinente) . . . . . . 324<br />

Ley Nº 12.727. Regularización<br />

de deudas. Prórroga . . . . . . 325<br />

x / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

Ley Nº 12.837 (Parte Pertinente) . . . . . . 325<br />

Ley Nº 12.937. Régimen<br />

especial de regularización de<br />

deudas. Reglamentación. . . . 326<br />

Decreto Nº 466/2002 . . . . . . . . . . . . 326<br />

Régimen de regularización.<br />

Decreto Nº 466/2002. Deudas<br />

originadas en la errónea<br />

aplicación de la alícuota. . . . 327<br />

Disposición Normativa Serie “B” Nº 23/02 . . 327<br />

Régimen de regularización.<br />

Decreto Nº 466/2002. Deudas<br />

fiscales de carácter general . . 332<br />

Disposición Normativa Serie “B” Nº 24/02 . . 332<br />

Disposición Normativa Serie<br />

“B” Nº 24/02. Régimen de<br />

regularización de deudas.<br />

Rehabilitación de plan de<br />

regularización caduco . . . . . 338<br />

Disposición Normativa Serie “B” Nº 8/03 . . 338<br />

Régimen de regularización de<br />

deudas fiscales de carácter<br />

general. Rehabilitación de<br />

planes caducos . . . . . . . . . 338<br />

Disposición Normativa Serie “B” Nº 62/02 . . 338<br />

Régimen de regularización<br />

anteriores a la Ley Nº 12.837.<br />

Rehabilitación de planes<br />

caducos . . . . . . . . . . . . . 338<br />

Disposición Normativa Serie “B” Nº 71/02 . . 338<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Régimen de regularización de<br />

deudas. Ley Nº 13.003 y<br />

12.914. Pago directo.<br />

Inconvenientes en el alta de<br />

adhesión. Rehabilitación de<br />

planes de regularización<br />

caducos. . . . . . . . . . . . . 339<br />

Disposición Normativa Serie “B” Nº 9/04 . . 339<br />

Planes de regularización<br />

posteriores al 01/01/2000 y<br />

caducos al 31/12/2003.<br />

Rehabilitación . . . . . . . . . 339<br />

Disposición Normativa Serie “B” Nº 32/04 . . 339<br />

Régimen de regularización.<br />

Procedimiento para la<br />

cancelación de las<br />

obligaciones mediante la<br />

utilización de Títulos de la<br />

Deuda Pública Provincial. . . 340<br />

Disposición Normativa Serie “B” Nº 41/02 . . 340<br />

Ley Nº 12.727. Normas<br />

reglamentarias . . . . . . . . . 340<br />

Decreto Nº 2.023/2001 (Parte Pertinente) . . 340<br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

2.023/2001 . . . . . . . . . . . 341<br />

Disposición Normativa Serie “B” Nº<br />

28/2001 . . . . . . . . . . . . . . . . . . . 341<br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

2.023/2001. Impuesto de sellos 344<br />

Disposición Normativa Serie “B” Nº<br />

41/2001 . . . . . . . . . . . . . . . . . . . 344<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / xi

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

2.023/2001 . . . . . . . . . . . 344<br />

Disposición Normativa Serie “B” Nº<br />

45/2001 . . . . . . . . . . . . . . . . . . . 344<br />

Régimen de regularización de<br />

deudas fiscales . . . . . . . . 344<br />

Decreto Nº 1.309/2001 . . . . . . . . . . . 344<br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

1.309/2001 . . . . . . . . . . . 346<br />

Disposición Normativa Serie “B” Nº<br />

24/2001 . . . . . . . . . . . . . . . . . . . 346<br />

Régimen de regularización de<br />

deudas fiscales. Disposición<br />

Normativa Serie “B” Nº 24/2001 349<br />

Disposición Normativa Serie “B” Nº<br />

46/2001 . . . . . . . . . . . . . . . . . . . 349<br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

1.309/2001. Norma<br />

complementaria . . . . . . . . 349<br />

Disposición Normativa Serie “B” Nº<br />

29/2001 . . . . . . . . . . . . . . . . . . . 349<br />

Régimen de regularización de<br />

deudas fiscales. Decreto Nº<br />

1.309/2001.Aprobación del F.<br />

R-20 V2 . . . . . . . . . . . . . 350<br />

Disposición Normativa Serie “B” Nº<br />

37/2001 . . . . . . . . . . . . . . . . . . . 350<br />

Regímenes de facilidades de<br />

pago . . . . . . . . . . . . . . 350<br />

Disposición Normativa Serie “B” Nº<br />

5/2001 . . . . . . . . . . . . . . . . . . . . 350<br />

Regímenes de regularización<br />

de deudas fiscales. Facultades<br />

otorgadas al Poder Ejecutivo . 352<br />

Ley Nº 12.914 . . . . . . . . . . . . . . . . 352<br />

Ley Nº 12.914. Regímenes de<br />

regularización de deudas<br />

fiscales. . . . . . . . . . . . . . 353<br />

Decreto Nº 1.900/2002 . . . . . . . . . . . 353<br />

Régimen de regularización.<br />

Ley Nº 12.914 . . . . . . . . . . 354<br />

Disposición Normativa Serie “B” Nº<br />

57/02 . . . . . . . . . . . . . . . . . . . 354<br />

Régimen de regularización de<br />

deudas fiscales. Pago con<br />

bonos . . . . . . . . . . . . . . 356<br />

Disposición Normativa Serie “B” Nº 31/03 . 356<br />

Rehabilitación de planes de<br />

regularización caducos. . . . . 358<br />

Disposición Normativa Serie “B” Nº 32/03 . 358<br />

Régimen de regularización.<br />

Ley Nº 12.914. Reducción del<br />

15% . . . . . . . . . . . . . . . 359<br />

Disposición Normativa Serie “B” Nº 9/03<br />

(Parte Pertinente) . . . . . . . . . . . . . . 359<br />

Régimen de regularización.<br />

Ley Nº 12.914 y 13.303 . . . . . 359<br />

Disposición Normativa Serie “B” Nº 14/03 . 359<br />

Régimen de regularización.<br />

Ley Nº 12.914. Impuesto de<br />

sellos . . . . . . . . . . . . . . 363<br />

Disposición Normativa Serie “B” Nº 20/03 . 363<br />

xii / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

Régimen de regularización.<br />

Aprobación del formulario<br />

R–28 . . . . . . . . . . . . . . . 366<br />

Disposición Normativa Serie “B” Nº 65/02 . . 366<br />

Ley Nº 12.914 y 13.303.<br />

Régimen de regularización de<br />

deudas en instancia judicial . . 366<br />

Disposición Normativa Serie “B” Nº 23/03 . . 366<br />

Regímenes de regularización<br />

de deudas. Leyes Nros. 12.914<br />

y 13.003. Rehabilitación de<br />

planes de pago caducos . . . . 370<br />

Disposición Normativa Serie “B” Nº 69/03 . . 370<br />

Ley Nº 12.914 y 13.303.<br />

Régimen de regularización de<br />

deudas fiscales para los<br />

contribuyentes incluidos en<br />

determinados Códigos del<br />

Nomenclador de Actividades<br />

NAIIB–99 . . . . . . . . . . . . 371<br />

Disposición Normativa Serie “B” Nº 24/03 . . 371<br />

Régimen de regularización de<br />

deudas fiscales. Disposición<br />

Normativa Serie “B” Nº 24/03.<br />

Norma transitoria . . . . . . . . 377<br />

Disposición Normativa Serie “B” Nº 37/03 . . 377<br />

Disposiciones Normativas<br />

Serie “B” Nros 24/03 y 37/03.<br />

Norma complementaria . . . . 378<br />

Disposición Normativa Serie “B” Nº 59/03<br />

(Parte Pertinente) . . . . . . . . . . . . . . 378<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Regímenes de regularización<br />

de deudas. Leyes Nros. 12.914<br />

y 13.003. Rehabilitación de<br />

planes de pago caducos. . . . 378<br />

Disposición Normativa Serie “B” Nº 54/03 . . 378<br />

Reingreso a los regímenes de<br />

regularización fiscal. Artículo<br />

51 de la Ley Nº 12.397 . . . . . 379<br />

Disposición Normativa Serie “B” Nº<br />

10/2001 . . . . . . . . . . . . . . . . . . . 379<br />

Actividad de transporte de<br />

cargas y pasajeros. Régimen<br />

de regularización. . . . . . . . 379<br />

Disposición Normativa Serie “B” Nº<br />

4/2001 . . . . . . . . . . . . . . . . . . . . 379<br />

Actividad de transporte de<br />

cargas y pasajeros. Régimen<br />

de regularización. Norma<br />

complementaria . . . . . . . . 381<br />

Disposición Normativa Serie “B” Nº<br />

40/2001 . . . . . . . . . . . . . . . . . . . 381<br />

Distribuidores de energía<br />

eléctrica. Concesionarias<br />

Nacionales. Norma<br />

complementaria . . . . . . . . 382<br />

Disposición Normativa Serie “B” Nº 18/03 . . 382<br />

Impuesto Inmobiliario 382<br />

Reglamentación artículos<br />

105º, 106º y 111º del Código<br />

Fiscal . . . . . . . . . . . . . . 382<br />

Decreto Nº 4.706/89 . . . . . . . . . . . . . 382<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / xiii

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Impuesto de Sellos 383<br />

Agentes de Recaudación.<br />

Entidades Registradoras.<br />

Régimen aplicable. . . . . . . 383<br />

Disposición Normativa Serie “B” Nº<br />

47/2001 . . . . . . . . . . . . . . . . . . . 383<br />

Agentes de Recaudación.<br />

Escribanos. Emisión de<br />

comprobantes de<br />

recaudaciones . . . . . . . . . 386<br />

Disposición Normativa Serie “B” Nº 82/03 . 386<br />

Agentes de Recaudación.<br />

Disposición Normativa Serie<br />

“B” Nº 52/03. Norma<br />

complementaria . . . . . . . . 386<br />

Disposición Normativa Serie “B” Nº 88/03<br />

(Parte Pertinente) . . . . . . . . . . . . . . 386<br />

Agentes de Recaudación.<br />

Entidades Registradoras.<br />

Nuevo aplicativo informático.<br />

Vigencia . . . . . . . . . . . . 387<br />

Disposición Normativa Serie “B” Nº 4/04 . . 387<br />

Exención de la locación de<br />

inmuebles con destino a<br />

viviendas. . . . . . . . . . . . 387<br />

Ley Nº 10.468 . . . . . . . . . . . . . . . . 387<br />

Exención en los contratos de<br />

locación de obra o servicios<br />

de construcción o ampliación<br />

de una planta industrial . . . 387<br />

Ley Nº 12.037 . . . . . . . . . . . . . . . . 387<br />

Exención. Ley Nº 12.037.<br />

Norma complementaria. . . . 388<br />

Circular Nº 12/98 . . . . . . . . . . . . . . 388<br />

Exención a las hipotecas que<br />

garanticen préstamos<br />

mediante Cédulas<br />

Hipotecarias Rurales . . . . . 389<br />

Decreto Nº 3.714/93 . . . . . . . . . . . . . 389<br />

Derogación en las<br />

operaciones financieras y de<br />

seguros destinada a los<br />

sectores agropecuarios,<br />

industrial, minero y de la<br />

construcción. . . . . . . . . . . 389<br />

Decreto Nº 3.884/93 . . . . . . . . . . . . . 389<br />

Convalidación del Decreto Nº<br />

3714/93 . . . . . . . . . . . . . 389<br />

Ley Nº 11.726 . . . . . . . . . . . . . . . . 389<br />

Ambito de aplicación del<br />

Decreto Nº 3884/93 . . . . . . . 390<br />

Disposición Normativa Serie “B” Nº 17/93 . 390<br />

Ampliación de la Disposición<br />

Normativa Serie “B” Nº 17/93. . 390<br />

Disposición Normativa Serie “B” Nº 4/94 . . 390<br />

Eximición. Contratos bajo<br />

Convenio aprobado por los<br />

Decretos 1.012/97 y 2.981/97 . 391<br />

Ley Nº 12.295 . . . . . . . . . . . . . . . . 391<br />

Otras Disposiciones 391<br />

Resguardo del crédito fiscal.<br />

Traba de medidas cautelares.<br />

Detección de deuda a través<br />

de intercambio de información<br />

y otras fuentes . . . . . . . . . 391<br />

xiv / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

Disposición Normativa Serie “B” Nº 17/04 . . 391<br />

Formularios R–269 “Orden de<br />

Fiscalización”, R–269 (A)<br />

“Orden de Verificación” y<br />

R–269 (B) “Orden de<br />

Control–Operativos" . . . . . . 391<br />

Disposición Normativa Serie “B” Nº 5/04 . . 391<br />

Solicitud de exención. . . . . . 392<br />

Decreto Nº 1.104/2002 . . . . . . . . . . . 392<br />

Modificación de alícuota.<br />

Regularización de deudas. . . 392<br />

Ley Nº 12.742 . . . . . . . . . . . . . . . . 392<br />

Transporte, faenamiento y<br />

comercialización de frutos y<br />

productos agrícola ganaderos<br />

y del sector frutihortículo.<br />

Sistema de Control. . . . . . . 393<br />

Decreto Nº 4.074/97 . . . . . . . . . . . . . 393<br />

Régimen de regularización de<br />

deudas consolidadas. Norma<br />

complementaria . . . . . . . . 393<br />

Disposición Normativa Serie “B” Nº<br />

29/2000 . . . . . . . . . . . . . . . . . . . 393<br />

Disposición Normativa Serie<br />

“B” Nº 29/2000. Vigencia . . . . 397<br />

Disposición Normativa Serie “B” Nº<br />

36/2000 . . . . . . . . . . . . . . . . . . . 397<br />

Régimen de regularización de<br />

deudas consolidadas.<br />

Impuesto sobre los Ingresos<br />

Brutos: Limitación del plazo<br />

para el acogimiento . . . . . . 398<br />

Disposición Normativa Serie “B” Nº<br />

23/2000 . . . . . . . . . . . . . . . . . . . 398<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Régimen de regularización de<br />

deudas consolidadas.<br />

Solicitud de acogimiento.<br />

Lugar de presentación . . . . 398<br />

Disposición Normativa Serie “B” Nº<br />

25/2000 . . . . . . . . . . . . . . . . . . . 398<br />

Régimen de regularización de<br />

deudas consolidadas.<br />

Cancelación anticipada de<br />

planes de pago . . . . . . . . 398<br />

Disposición Normativa Serie “B” Nº<br />

21/2000 . . . . . . . . . . . . . . . . . . . 398<br />

Rehabilitación de Planes de<br />

Pago Caducos . . . . . . . . . 399<br />

Disposición Normativa Serie “B” Nº<br />

37/2000 . . . . . . . . . . . . . . . . . . . 399<br />

Rehabilitación de planes de<br />

pago otorgados antes del<br />

01/01/2000 . . . . . . . . . . . 399<br />

Disposición Normativa Serie “B” Nº<br />

42/2000 . . . . . . . . . . . . . . . . . . . 399<br />

Rehabilitación de planes de<br />

facilidades de pago del<br />

artículo 85 del Código Fiscal . 399<br />

Disposición Normativa Serie “B” Nº 34/03 . . 399<br />

Regímenes de Regularización<br />

de Deudas Fiscales del<br />

Impuesto sobre los Ingresos<br />

Brutos, con Carácter Sectorial. 400<br />

Decreto Nº 4.002/2000<br />

(Parte Pertinente) . . . . . . . . . . . . . . 400<br />

Régimen especial de<br />

acogimiento para el pago de<br />

las repeticiones de impuestos 401<br />

Disposición Normativa Serie “B” Nº<br />

48/02 (Parte Pertinente) . . . . . . . . . . . 401<br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / xv

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

Régimen de Regularización<br />

Impositiva. Rehabilitación de<br />

planes caducos . . . . . . . . 401<br />

Disposición Normativa Serie “B” Nº<br />

11/2000 . . . . . . . . . . . . . . . . . . . 401<br />

Cancelación de deudas<br />

mediante la dación en pago o<br />

entrega de bienes . . . . . . . 402<br />

Decreto Nº 3.862/2000 . . . . . . . . . . . 402<br />

Pagos a cuenta. Aprobación<br />

del formulario R-419 . . . . . 402<br />

Disposición Normativa Serie “B” Nº 21/97 . 402<br />

Jubilados y pensionados.<br />

Vencimientos de los impuestos 403<br />

Ley Nº 11.450 . . . . . . . . . . . . . . . . 403<br />

Pacto Federal para el Empleo,<br />

la Producción y el Crecimiento. 403<br />

Ley Nº 11.463 . . . . . . . . . . . . . . . . 403<br />

Pacto Federal para el Empleo,<br />

la Producción y el<br />

Crecimiento. Prórroga.<br />

Empresas de Servicios<br />

Públicos. Régimen de<br />

percepción. . . . . . . . . . . . 404<br />

Ley Nº 11.904 . . . . . . . . . . . . . . . . 404<br />

Tasas de Intereses . . . . . . . 404<br />

Resolución Nº 328/2002 . . . . . . . . . . 404<br />

Tasas de Intereses para<br />

incumplimientos en los<br />

impuestos sobre los ingresos<br />

brutos e inmobiliario . . . . . . 405<br />

Resolución Nº 18/2004 . . . . . . . . . . . 405<br />

EVOLUCIÓN IMPUESTOS MÍNIMOS BI-<br />

MESTRALES 1994-2003407<br />

Importes Mínimos 407<br />

. . . . . . . . . . . . . . . . . . . 407<br />

Clasificación de las actividades en las<br />

categorías correspondientes, según la<br />

Ley Nº 11.583 . . . . . . . . . . . . 407<br />

1996 . . . . . . . . . . . . . . . . . 410<br />

1998 . . . . . . . . . . . . . . . . . 410<br />

1999 . . . . . . . . . . . . . . . . . 411<br />

2000 . . . . . . . . . . . . . . . . . 411<br />

2001 . . . . . . . . . . . . . . . . . 411<br />

2002 . . . . . . . . . . . . . . . . . 411<br />

Actividades Especiales 412<br />

Año 1995 . . . . . . . . . . . . . . . . . . 412<br />

Año 1996 . . . . . . . . . . . . . . . . . . 412<br />

Año 1997 . . . . . . . . . . . . . . . . . . 412<br />

Año 1998 . . . . . . . . . . . . . . . . . . 412<br />

Año 1999 . . . . . . . . . . . . . . . . . . 412<br />

Año 2000 . . . . . . . . . . . . . . . . . . 412<br />

Año 2001 . . . . . . . . . . . . . . . . . . 412<br />

Año 2002 . . . . . . . . . . . . . . . . . . 412<br />

xvi / INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES

CALENDARIO IMPOSITIVO AÑO 2004413<br />

Disposición Normativa Serie<br />

“A” Nº 01/04 . . . . . . . . . . . 413<br />

<strong>TABLA</strong> <strong>DE</strong> <strong>CONTENIDO</strong><br />

INGRESOS BRUTOS Y OTROS IMPUESTOS <strong>DE</strong> LA PROV. <strong>DE</strong> BUENOS AIRES / xvii

La presente es una publicación deAPLICACION TRIBUTARIA S.A.<br />

Administración: Viamonte 1546, 2º piso, Of. 200 (1055) Capital Federal.<br />

Telefax: 4374-5418/6692/8855<br />

Ventas: Viamonte 1550 (1055) Capital Federal<br />

Viamonte 1549 (1055) C.P.C.E.C.F. – Stand Nº 5, Capital Federal.<br />

Dirección Postal: Casilla Postal OCA Nº 7 – Av. Callao 374, Capital Federal<br />

Web: http://www.aplicacion.com.ar<br />

E-mail: info@aplicacion.com.ar<br />

Consultas: consultas@aplicación.com.ar<br />

DIRECCION : DR. MIGUEL A. SCOPPETTA<br />

COORDINACION : DRA. SILVIA R. GRENABUENA<br />

HECHO EL <strong>DE</strong>POSITO QUE MARCA LA LEY 11.723 TODOS LOS <strong>DE</strong>RECHOS RESERVADOS<br />

DIRECCION NACIONAL <strong>DE</strong>L <strong>DE</strong>RECHO <strong>DE</strong> AUTOR Nº 960.795<br />

COPYRIGHT 1992-2002 BY APLICACION TRIBUTARIA S.A. PROHIBIDA SU REPRODUCCION TOTAL O PARCIAL POR<br />

CUALQUIER MEDIO, YA SEA MECANICO, ELECTRONICO, ETC SIN AUTORIZACION <strong>DE</strong>L EDITOR<br />

LAS COLABORACIONES FIRMADAS NO REPRESENTAN LA OPINION <strong>DE</strong> LA DIRECCION, SIENDO SU AUTOR EL UNICO<br />

RESPONSABLE POR LOS CONCEPTOS EN ELLAS VERTIDOS.<br />

La presente publicación puede ser visualizada por los suscriptores de SuperAte y SuperATe+ en:<br />

www.aplicacion.com.ar

<strong>CODIGO</strong> FISCAL<br />

<strong>CODIGO</strong> FISCAL<br />

Ley Nº 10.397<br />

TEXTO OR<strong>DE</strong>NADO 1<br />

Con las modificaciones introducidas por las Leyes Nros.<br />

10.472, 10.597, 10.731, 10.742, 10.766, 10.857, 10.890,<br />

10.928, 10.997, 11.079, 11.162, 11.171, 11.244, 11.259,<br />

11.265, 11.304, 11.345, 11.456, 11.467, 11.484, 11.490,<br />

11.502, 11.518, 11.583, 11.649, 11.770, 11.796, 11.798,<br />

11.808, 11.846, 11.904, 12.013, 12.037, 12.049, 12.073,<br />

12.180, 12.198, 12.233, 12.397, 12.446, 12.576, 12.616,<br />

12.727, 12.752, 12.837, 12.879, 13.003, 13.085, 13.145 y<br />

13.155.<br />

LIBRO PRIMERO<br />

PARTE GENERAL<br />

TITULO I<br />

Ámbito de Aplicación<br />

Artículo 1º— Este Código regirá respecto de la determinación,<br />

fiscalización, percepción de todos los tributos y la<br />

aplicación de sanciones que se impongan en la Provincia de<br />

Buenos Aires, por los organismos de la administración<br />

central y organismos descentralizados de acuerdo con las<br />

leyes y normas complementarias.<br />

Artículo 2º— Toda ley, decreto, norma general, decisión<br />

de la Autoridad de Aplicación, cualquiera sea su forma,<br />

dictada a los fines previstos en el artículo 1º de este Código,<br />

tendrá vigencia a partir de los ocho (8) días siguientes al de<br />

su publicación en el Boletín Oficial de la Provincia de<br />

Buenos Aires, salvo que la misma norma disponga expresamente<br />

otra fecha de vigencia.<br />

Artículo 3º— Para todos los plazos establecidos en días en<br />

el presente Código y en toda norma que rija la materia a la<br />

cual éste sea aplicable, se computarán únicamente los días<br />

hábiles, salvo que de ella surja lo contrario.<br />

Artículo 4º— Serán de aplicación supletoria para los casos<br />

no previstos en este Código las disposiciones de la Ley de<br />

Procedimiento Administrativo, los Códigos de Procedimiento<br />

de la Provincia en lo Contencioso-Administrativo,<br />

en lo Civil y Comercial, en lo Penal y la Ley del Tribunal<br />

Fiscal de Apelación.<br />

TITULO II<br />

De la Interpretación del Código y de las<br />

Normas Fiscales<br />

Artículo 5º— Son admisibles todos los métodos para la<br />

interpretación de las disposiciones de este Código y demás<br />

leyes fiscales, pero en ningún caso se establecerán impuestos,<br />

tasas o contribuciones ni se considerará a ninguna<br />

persona como contribuyente o responsable del pago de una<br />

obligación fiscal, sino en virtud de este Código u otra ley.<br />

Artículo 6º— Para los casos que no puedan ser resueltos<br />

por las disposiciones pertinentes de este Código, serán de<br />

aplicación sus disposiciones analógicas, salvo lo dispuesto<br />

en el artículo anterior, las normas jurídico financieras que<br />

rigen la tributación, los principios generales del derecho y<br />

subsidiariamente los del derecho privado.<br />

Artículo 7º— Para determinar la verdadera naturaleza de<br />

los hechos imponibles, se atenderá a los hechos, actos o<br />

situaciones efectivamente realizados, con prescindencia de<br />

las formas o de los actos jurídicos de Derecho Privado en<br />

que se exterioricen.<br />

1 Texto ordenado por Resolución Nº 173/2000 (B.O. del 21/05/2000).<br />

Ingresos Brutos y otros Impuestos de la Provincia de Buenos Aires / 1

<strong>CODIGO</strong> FISCAL<br />

No obstante, la forma jurídica obligará al intérprete cuando<br />

la misma sea requisito esencial impuesto por la Ley Tributaria<br />

para el nacimiento de una obligación fiscal.<br />

Cuando las formas jurídicas sean manifiestamente inapropiadas<br />

a la realidad de los hechos gravados y ello se traduzca<br />

en una disminución de la cuantía de las obligaciones, la ley<br />

tributaria se aplicará prescindiendo de tales formas.<br />

TITULO III<br />

De los Órganos de la Administración Fiscal<br />

Artículo 8º— Son autoridades de aplicación la Dirección<br />

Provincial de Rentas y los organismos administrativos centralizados<br />

y descentralizados que –por ley– posean la facultad<br />

de recaudar gravámenes y aplicar sanciones en sus<br />

respectivas áreas.<br />

Para el cumplimiento de estos fines los organismos de la<br />

Administración Central y Descentralizados están obligados a<br />

coordinar sus procedimientos de control, intercambiar información<br />

y denunciar todo ilícito fiscal. Asimismo deberán<br />

colaborar con los organismos nacionales y de otras provincias<br />

a los mismos fines, cuando existiere reciprocidad.<br />

Artículo 9º— El Director Provincial de Rentas o el funcionario<br />

con la máxima responsabilidad en los Organismos de<br />

la Administración Central o Descentralizados con poder<br />

fiscal, ejercerá la representación de los mismos frente a los<br />

poderes públicos, los contribuyentes y los terceros.<br />

Tales representantes podrán delegar sus facultades en forma<br />

general o especial en funcionarios de nivel no inferior al cargo<br />

de Subdirector, Gerente o similar, con competencia en la<br />

materia.<br />

En el caso del Director Provincial de Rentas, y sin perjuicio<br />

de las delegaciones a que hace referencia tanto el párrafo<br />

anterior cuanto el artículo 11, dicho funcionario ejercerá las<br />

funciones de juez administrativo en la determinación de<br />

oficio de la materia imponible y gravámenes correspondientes,<br />

en las demandas de repetición, en las solicitudes<br />

de exenciones, en la aplicación de multas y resolución de<br />

recursos de reconsideración.<br />

Artículo 10— Sin perjuicio de lo establecido en el artículo<br />

anterior, el Poder Ejecutivo, por intermedio del Ministerio<br />

de Economía, podrá convenir con las Municipalidades de la<br />

Provincia, la delegación de las facultades contenidas en los<br />

Títulos VII, VIII y IX —Libro Primero— y las del artículo<br />

169 del presente ordenamiento.<br />

Artículo 11— 1 Secundarán al Director Provincial de Rentas<br />

hasta cinco (5) directores adjuntos, cuyas competencias<br />

serán establecidas por decreto del Poder Ejecutivo.<br />

Los Directores adjuntos, de acuerdo al orden de prelación<br />

que establezca el Director Provincial, lo reemplazarán en<br />

caso de ausencia o impedimento, en todas sus atribuciones<br />

y funciones.<br />

El Director Provincial, no obstante la delegación efectuada,<br />

conservará la máxima autoridad dentro del organismo y<br />

podrá avocarse al conocimiento y decisión de cualesquiera<br />

de las cuestiones planteadas.<br />

Artículo 12— Los órganos administrativos no serán competentes<br />

para declarar la inconstitucionalidad de normas<br />

tributarias pudiendo no obstante, el Tribunal Fiscal, aplicar<br />

la jurisprudencia de la Corte Suprema de Justicia de la<br />

Nación o Suprema Corte de Justicia de la Provincia que haya<br />

declarado la inconstitucionalidad de dichas normas.<br />

Artículo 13— En cualquier momento podrá la Autoridad<br />

de Aplicación solicitar embargo preventivo, o cualquier otra<br />

medida cautelar en resguardo del crédito fiscal, por la cantidad<br />

que presumiblemente adeuden los contribuyentes o<br />

responsables.<br />

En tal circunstancia, los jueces deberán decretarla en el término<br />

de veinticuatro (24) horas, bajo la responsabilidad del Fisco.<br />

Para la efectivización de las medidas que se ordenen, la<br />

Autoridad de Aplicación podrá, por intermedio de la Fiscalía<br />

de Estado, proponer la designación de oficiales de justicia<br />

ad-hoc, los que actuarán con las facultades y responsabilidades<br />

de los titulares.<br />

La caducidad de las medidas cautelares, se producirá si la<br />

Autoridad de Aplicación no iniciase la ejecución fiscal<br />

transcurridos sesenta (60) días hábiles judiciales contados<br />

de la siguiente manera:<br />

1. Desde la fecha de notificación al contribuyente del rechazo<br />

de los recursos interpuestos contra la determinación<br />

de oficio –sea el recurso de reconsideración ante el<br />

Director Provincial de Rentas, sea el recurso de apelación<br />

ante el Tribunal Fiscal–.<br />

2. Desde que la deuda ha sido consentida por el contribuyente,<br />

al no interponer recursos contra su determinación o liquidación<br />

administrativa, dentro de los plazos establecidos.<br />

Artículo 13 bis— 2 Al inicio del juicio de apremio o con<br />

posterioridad y en cualquier estado del proceso, podrá solicitarse<br />

como medida cautelar, entre otras, y el juez deberá<br />

disponerla en el término de veinticuatro (24) horas sin más<br />

recaudos ni necesidad de acreditación de peligro en la<br />

demora, todo ello bajo responsabilidad del Fisco.<br />

a) Traba de embargos sobre:<br />

1) Cuentas o activos bancarios y financieros, a diligenciar<br />

directamente ante las entidades correspondientes para el<br />

supuesto de encontrarse determinadas, caso contrario<br />

ante el Banco Central de la República Argentina para<br />

que proceda a efectuar las comunicaciones pertinentes a<br />

las instituciones donde puedan existir, instruyendo la<br />

1 Texto según Ley Nº 13.145 (B.O. del 16/12/2003), con vigencia a partir del 27/12/2003.<br />

2 Incorporado por Ley Nº 13.145 (B.O. del 16/12/2003), con vigencia a partir del 27/12/2003.<br />

2 / Ingresos Brutos y otros Impuestos de la Provincia de Buenos Aires

<strong>CODIGO</strong> FISCAL<br />

transferencia a cuenta de autos exclusivamente del monto<br />

reclamado con más lo presupuestado para responder<br />

a intereses y costas. Para el caso de resultar insuficientes,<br />

las cuentas permanecerán embargadas hasta que se acredite<br />

y transfiera el monto total por el cual procedió la<br />

medida asegurativa del crédito fiscal.<br />

2) Bienes inmuebles y muebles sean o no registrables.<br />

3) Sueldos u otras remuneraciones siempre que sean<br />

superiores a seis salarios mínimos, en las proporciones<br />

que prevé la ley.<br />

b) Inhibición general de bienes e incluso su extensión a los<br />

activos bancarios y financieros, pudiendo oficiarse a las<br />

entidades bancarias correspondientes o al Banco Central de<br />

la República Argentina.<br />

c) Intervención de caja y embargo de las entradas brutas<br />

equivalentes al veinte por ciento (20%) y hasta el cuarenta<br />

por ciento (40%) de las mismas.<br />

En todos los casos, las anotaciones y levantamientos de las<br />

medidas asegurativas del crédito fiscal como así también las<br />

órdenes de transferencia de fondos que tengan como destinatarios<br />

los registros públicos, instituciones bancarias o<br />

financieras, podrán efectivizarse a través de sistemas y<br />

medios de comunicación informáticos, con carácter provisorio<br />

y por un lapso de diez (10) días hábiles administrativos,<br />

sujetos a su confirmación de conformidad a lo que<br />

establezcan las normas legales o reglamentarias específicas.<br />

TITULO IV<br />

De los Sujetos Pasivos de las Obligaciones<br />

Fiscales<br />

Artículo 14— Los contribuyentes o sus herederos, según<br />

las disposiciones del Código Civil, los responsables y terceros,<br />

están obligados al cumplimiento de las disposiciones de<br />

este Código y de las normas que establecen gravámenes.<br />

Artículo 15— Son contribuyentes las personas de existencia<br />

visible, capaces o incapaces, las sucesiones indivisas, las personas<br />

jurídicas, las sociedades, asociaciones y entidades, con<br />

o sin personería jurídica que realicen los actos u operaciones o<br />

se hallen en las situaciones que las normas fiscales consideren<br />

causales del nacimiento de la obligación tributaria.<br />

Artículo 16— Cuando un mismo acto, operación o situación<br />

que origine obligaciones fiscales sea realizado o se<br />

verifique respecto de dos (2) o más personas, todas serán<br />

consideradas como contribuyentes por igual y obligadas<br />

solidariamente al pago del gravamen en su totalidad, salvo<br />

el derecho del Fisco a dividir la obligación a cargo de cada<br />

una de ellas.<br />

Los actos, operaciones o situaciones en que interviniese una<br />

persona o entidad se atribuirán también a otra persona o entidad<br />

con la cual aquella tenga vinculaciones económicasojurídicas,<br />

cuando de la naturaleza de esas vinculaciones resultare que<br />

ambas personas o entidades pueden ser consideradas como<br />

constituyendo una unidad o conjunto económico que hubiere<br />

sido adoptado exclusivamente para eludir en todo o en parte<br />

obligaciones fiscales.<br />

En este caso, ambas personas o entidades se considerarán<br />

como contribuyentes codeudores de los gravámenes con<br />

responsabilidad solidaria y total.<br />

Artículo 17— Se encuentran obligados al pago de los<br />

gravámenes, recargos e intereses, como responsables del<br />

cumplimiento de las obligaciones fiscales de los contribuyentes<br />

–en la misma forma y oportunidad que rija para<br />

éstos– las siguientes personas:<br />

1. Los que administren o dispongan de los bienes de los<br />

contribuyentes, en virtud de un mandato legal o convencional.<br />

2. Los integrantes de los órganos de administración, o<br />

quienes sean representantes legales, de personas jurídicas,<br />

civiles o comerciales; asociaciones, entidades y empresas,<br />

con o sin personería jurídica; como asimismo los<br />

de patrimonios destinados a un fin determinado, cuando<br />

unas y otros sean considerados por las leyes tributarias<br />

como unidades económicas para la atribución del hecho<br />

imponible.<br />