Fingrid Oyj:n lehti 3/2006

Fingrid Oyj:n lehti 3/2006

Fingrid Oyj:n lehti 3/2006

- No tags were found...

You also want an ePaper? Increase the reach of your titles

YUMPU automatically turns print PDFs into web optimized ePapers that Google loves.

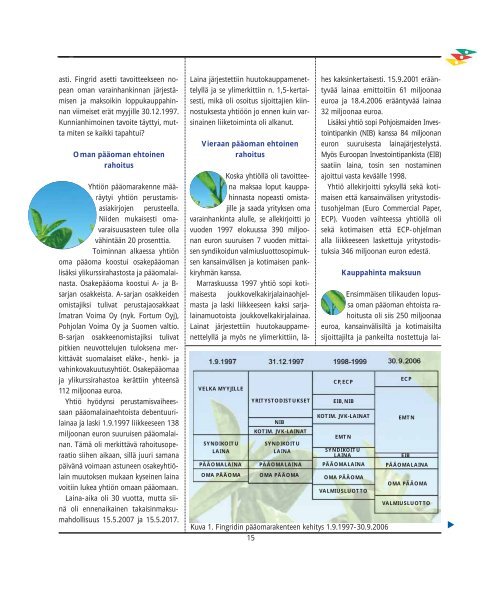

asti. <strong>Fingrid</strong> asetti tavoitteekseen nopeanoman varainhankinnan järjestämisenja maksoikin loppukauppahinnanviimeiset erät myyjille 30.12.1997.Kunnianhimoinen tavoite täyttyi, muttamiten se kaikki tapahtui?Oman pääoman ehtoinenrahoitusYhtiön pääomarakenne määräytyiyhtiön perustamisasiakirjojenperusteella.Niiden mukaisesti omavaraisuusasteentulee ollavähintään 20 prosenttia.Toiminnan alkaessa yhtiönoma pääoma koostui osakepääomanlisäksi ylikurssirahastosta ja pääomalainasta.Osakepääoma koostui A- ja B-sarjan osakkeista. A-sarjan osakkeidenomistajiksi tulivat perustajaosakkaatImatran Voima Oy (nyk. Fortum <strong>Oyj</strong>),Pohjolan Voima Oy ja Suomen valtio.B-sarjan osakkeenomistajiksi tulivatpitkien neuvottelujen tuloksena merkittävätsuomalaiset eläke-, henki- javahinkovakuutusyhtiöt. Osakepääomaaja ylikurssirahastoa kerättiin yhteensä112 miljoonaa euroa.Yhtiö hyödynsi perustamisvaiheessaanpääomalainaehtoista debentuurilainaaja laski 1.9.1997 liikkeeseen 138miljoonan euron suuruisen pääomalainan.Tämä oli merkittävä rahoitusoperaatiosiihen aikaan, sillä juuri samanapäivänä voimaan astuneen osakeyhtiölainmuutoksen mukaan kyseinen lainavoitiin lukea yhtiön omaan pääomaan.Laina-aika oli 30 vuotta, mutta siinäoli ennenaikainen takaisinmaksumahdollisuus15.5.2007 ja 15.5.2017.Laina järjestettiin huutokauppamenettelylläja se ylimerkittiin n. 1,5-kertaisesti,mikä oli osoitus sijoittajien kiinnostuksestayhtiöön jo ennen kuin varsinainenliiketoiminta oli alkanut.Vieraan pääoman ehtoinenrahoitusKoska yhtiöllä oli tavoitteenamaksaa loput kauppahinnastanopeasti omistajilleja saada yrityksen omavarainhankinta alulle, se allekirjoitti jovuoden 1997 elokuussa 390 miljoonaneuron suuruisen 7 vuoden mittaisensyndikoidun valmiusluottosopimuksenkansainvälisen ja kotimaisen pankkiryhmänkanssa.Marraskuussa 1997 yhtiö sopi kotimaisestajoukkovelkakirjalainaohjelmastaja laski liikkeeseen kaksi sarjalainamuotoistajoukkovelkakirjalainaa.Lainat järjestettiin huutokauppamenettelylläja myös ne ylimerkittiin, lä-VELKA MYYJILLESYNDIKOITULAINAPÄÄOMALAINAOMA PÄÄOMAYRITYSTODISTUKSETNIBKOTIM. JVK-LAINAThes kaksinkertaisesti. 15.9.2001 erääntyväälainaa emittoitiin 61 miljoonaaeuroa ja 18.4.<strong>2006</strong> erääntyvää lainaa32 miljoonaa euroa.Lisäksi yhtiö sopi Pohjoismaiden Investointipankin(NIB) kanssa 84 miljoonaneuron suuruisesta lainajärjestelystä.Myös Euroopan Investointipankista (EIB)saatiin laina, tosin sen nostaminenajoittui vasta keväälle 1998.Yhtiö allekirjoitti syksyllä sekä kotimaisenettä kansainvälisen yritystodistusohjelman(Euro Commercial Paper,ECP). Vuoden vaihteessa yhtiöllä olisekä kotimaisen että ECP-ohjelmanalla liikkeeseen laskettuja yritystodistuksia346 miljoonan euron edestä.Kauppahinta maksuunEnsimmäisen tilikauden lopussaoman pääoman ehtoista rahoitustaoli siis 250 miljoonaaeuroa, kansainvälisiltä ja kotimaisiltasijoittajilta ja pankeilta nostettuja lai-CP, ECPEIB, NIBKOTIM. JVK-LAINATEMTNKuva 1. <strong>Fingrid</strong>in pääomarakenteen kehitys 1.9.1997-30.9.<strong>2006</strong>15ECPEMTNSYNDIKOITULAINASYNDIKOITULAINAEIBPÄÄOMALAINA PÄÄOMALAINA PÄÄOMALAINAOMA PÄÄOMAOMA PÄÄOMAOMA PÄÄOMAVALMIUSLUOTTOVALMIUSLUOTTO