Diplomarbeit_Hermann_Grab

Erfolgreiche ePaper selbst erstellen

Machen Sie aus Ihren PDF Publikationen ein blätterbares Flipbook mit unserer einzigartigen Google optimierten e-Paper Software.

Seite -23-<br />

<strong>Diplomarbeit</strong> Nachdiplomstudium zur<br />

Bekämpfung der Wirtschaftskriminalität<br />

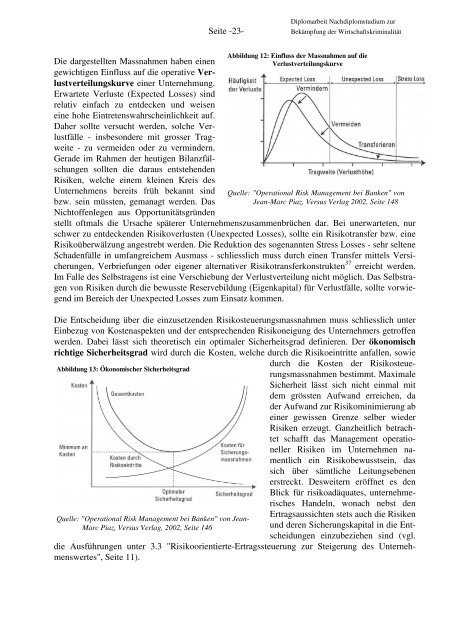

Die dargestellten Massnahmen haben einen<br />

gewichtigen Einfluss auf die operative Verlustverteilungskurve<br />

einer Unternehmung.<br />

Erwartete Verluste (Expected Losses) sind<br />

relativ einfach zu entdecken und weisen<br />

eine hohe Eintretenswahrscheinlichkeit auf.<br />

Daher sollte versucht werden, solche Verlustfälle<br />

- insbesondere mit grosser Tragweite<br />

- zu vermeiden oder zu vermindern.<br />

Gerade im Rahmen der heutigen Bilanzfälschungen<br />

sollten die daraus entstehenden<br />

Risiken, welche einem kleinen Kreis des<br />

Unternehmens bereits früh bekannt sind<br />

bzw. sein müssten, gemanagt werden. Das<br />

Nichtoffenlegen aus Opportunitätsgründen<br />

stellt oftmals die Ursache späterer Unternehmenszusammenbrüchen dar. Bei unerwarteten, nur<br />

schwer zu entdeckenden Risikoverlusten (Unexpected Losses), sollte ein Risikotransfer bzw. eine<br />

Risikoüberwälzung angestrebt werden. Die Reduktion des sogenannten Stress Losses - sehr seltene<br />

Schadenfälle in umfangreichem Ausmass - schliesslich muss durch einen Transfer mittels Versicherungen,<br />

Verbriefungen oder eigener alternativer Risikotransferkonstrukten 37 erreicht werden.<br />

Im Falle des Selbstragens ist eine Verschiebung der Verlustverteilung nicht möglich. Das Selbstragen<br />

von Risiken durch die bewusste Reservebildung (Eigenkapital) für Verlustfälle, sollte vorwiegend<br />

im Bereich der Unexpected Losses zum Einsatz kommen.<br />

Die Entscheidung über die einzusetzenden Risikosteuerungsmassnahmen muss schliesslich unter<br />

Einbezug von Kostenaspekten und der entsprechenden Risikoneigung des Unternehmers getroffen<br />

werden. Dabei lässt sich theoretisch ein optimaler Sicherheitsgrad definieren. Der ökonomisch<br />

richtige Sicherheitsgrad wird durch die Kosten, welche durch die Risikoeintritte anfallen, sowie<br />

Abbildung 13: Ökonomischer Sicherheitsgrad<br />

Quelle: "Operational Risk Management bei Banken" von Jean-<br />

Marc Piaz, Versus Verlag, 2002, Seite 146<br />

Abbildung 12: Einfluss der Massnahmen auf die<br />

Verlustverteilungskurve<br />

Quelle: "Operational Risk Management bei Banken" von<br />

Jean-Marc Piaz, Versus Verlag 2002, Seite 148<br />

durch die Kosten der Risikosteuerungsmassnahmen<br />

bestimmt. Maximale<br />

Sicherheit lässt sich nicht einmal mit<br />

dem grössten Aufwand erreichen, da<br />

der Aufwand zur Risikominimierung ab<br />

einer gewissen Grenze selber wieder<br />

Risiken erzeugt. Ganzheitlich betrachtet<br />

schafft das Management operationeller<br />

Risiken im Unternehmen namentlich<br />

ein Risikobewusstsein, das<br />

sich über sämtliche Leitungsebenen<br />

erstreckt. Desweitern eröffnet es den<br />

Blick für risikoadäquates, unternehmerisches<br />

Handeln, wonach nebst den<br />

Ertragsaussichten stets auch die Risiken<br />

und deren Sicherungskapital in die Entscheidungen<br />

einzubeziehen sind (vgl.<br />

die Ausführungen unter 3.3 "Risikoorientierte-Ertragssteuerung zur Steigerung des Unternehmenswertes",<br />

Seite 11).