ANEXO XV - 2002 - Secretaria de Estado de Fazenda de Minas Gerais

ANEXO XV - 2002 - Secretaria de Estado de Fazenda de Minas Gerais

ANEXO XV - 2002 - Secretaria de Estado de Fazenda de Minas Gerais

Create successful ePaper yourself

Turn your PDF publications into a flip-book with our unique Google optimized e-Paper software.

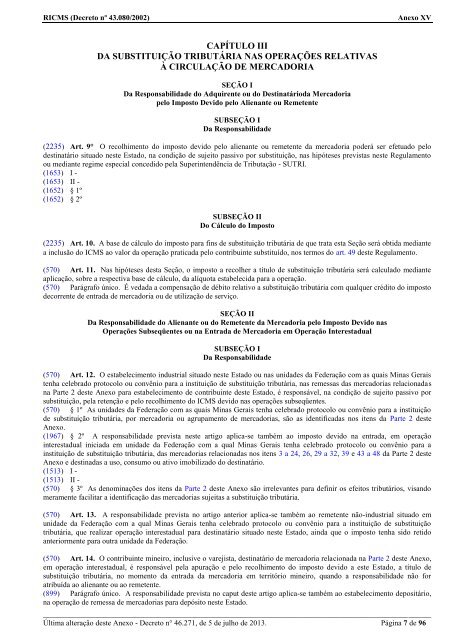

RICMS (Decreto nº 43.080/<strong>2002</strong>) Anexo <strong>XV</strong><br />

CAPÍTULO III<br />

DA SUBSTITUIÇÃO TRIBUTÁRIA NAS OPERAÇÕES RELATIVAS<br />

À CIRCULAÇÃO DE MERCADORIA<br />

SEÇÃO I<br />

Da Responsabilida<strong>de</strong> do Adquirente ou do Destinatárioda Mercadoria<br />

pelo Imposto Devido pelo Alienante ou Remetente<br />

SUBSEÇÃO I<br />

Da Responsabilida<strong>de</strong><br />

(2235) Art. 9° O recolhimento do imposto <strong>de</strong>vido pelo alienante ou remetente da mercadoria po<strong>de</strong>rá ser efetuado pelo<br />

<strong>de</strong>stinatário situado neste <strong>Estado</strong>, na condição <strong>de</strong> sujeito passivo por substituição, nas hipóteses previstas neste Regulamento<br />

ou mediante regime especial concedido pela Superintendência <strong>de</strong> Tributação - SUTRI.<br />

(1653) I -<br />

(1653) II -<br />

(1652) § 1º<br />

(1652) § 2º<br />

SUBSEÇÃO II<br />

Do Cálculo do Imposto<br />

(2235) Art. 10. A base <strong>de</strong> cálculo do imposto para fins <strong>de</strong> substituição tributária <strong>de</strong> que trata esta Seção será obtida mediante<br />

a inclusão do ICMS ao valor da operação praticada pelo contribuinte substituído, nos termos do art. 49 <strong>de</strong>ste Regulamento.<br />

(570) Art. 11. Nas hipóteses <strong>de</strong>sta Seção, o imposto a recolher a título <strong>de</strong> substituição tributária será calculado mediante<br />

aplicação, sobre a respectiva base <strong>de</strong> cálculo, da alíquota estabelecida para a operação.<br />

(570) Parágrafo único. É vedada a compensação <strong>de</strong> débito relativo a substituição tributária com qualquer crédito do imposto<br />

<strong>de</strong>corrente <strong>de</strong> entrada <strong>de</strong> mercadoria ou <strong>de</strong> utilização <strong>de</strong> serviço.<br />

SEÇÃO II<br />

Da Responsabilida<strong>de</strong> do Alienante ou do Remetente da Mercadoria pelo Imposto Devido nas<br />

Operações Subseqüentes ou na Entrada <strong>de</strong> Mercadoria em Operação Interestadual<br />

SUBSEÇÃO I<br />

Da Responsabilida<strong>de</strong><br />

(570) Art. 12. O estabelecimento industrial situado neste <strong>Estado</strong> ou nas unida<strong>de</strong>s da Fe<strong>de</strong>ração com as quais <strong>Minas</strong> <strong>Gerais</strong><br />

tenha celebrado protocolo ou convênio para a instituição <strong>de</strong> substituição tributária, nas remessas das mercadorias relacionadas<br />

na Parte 2 <strong>de</strong>ste Anexo para estabelecimento <strong>de</strong> contribuinte <strong>de</strong>ste <strong>Estado</strong>, é responsável, na condição <strong>de</strong> sujeito passivo por<br />

substituição, pela retenção e pelo recolhimento do ICMS <strong>de</strong>vido nas operações subseqüentes.<br />

(570) § 1º As unida<strong>de</strong>s da Fe<strong>de</strong>ração com as quais <strong>Minas</strong> <strong>Gerais</strong> tenha celebrado protocolo ou convênio para a instituição<br />

<strong>de</strong> substituição tributária, por mercadoria ou agrupamento <strong>de</strong> mercadorias, são as i<strong>de</strong>ntificadas nos itens da Parte 2 <strong>de</strong>ste<br />

Anexo.<br />

(1967) § 2º A responsabilida<strong>de</strong> prevista neste artigo aplica-se também ao imposto <strong>de</strong>vido na entrada, em operação<br />

interestadual iniciada em unida<strong>de</strong> da Fe<strong>de</strong>ração com a qual <strong>Minas</strong> <strong>Gerais</strong> tenha celebrado protocolo ou convênio para a<br />

instituição <strong>de</strong> substituição tributária, das mercadorias relacionadas nos itens 3 a 24, 26, 29 a 32, 39 e 43 a 48 da Parte 2 <strong>de</strong>ste<br />

Anexo e <strong>de</strong>stinadas a uso, consumo ou ativo imobilizado do <strong>de</strong>stinatário.<br />

(1513) I -<br />

(1513) II -<br />

(570) § 3º As <strong>de</strong>nominações dos itens da Parte 2 <strong>de</strong>ste Anexo são irrelevantes para <strong>de</strong>finir os efeitos tributários, visando<br />

meramente facilitar a i<strong>de</strong>ntificação das mercadorias sujeitas a substituição tributária.<br />

(570) Art. 13. A responsabilida<strong>de</strong> prevista no artigo anterior aplica-se também ao remetente não-industrial situado em<br />

unida<strong>de</strong> da Fe<strong>de</strong>ração com a qual <strong>Minas</strong> <strong>Gerais</strong> tenha celebrado protocolo ou convênio para a instituição <strong>de</strong> substituição<br />

tributária, que realizar operação interestadual para <strong>de</strong>stinatário situado neste <strong>Estado</strong>, ainda que o imposto tenha sido retido<br />

anteriormente para outra unida<strong>de</strong> da Fe<strong>de</strong>ração.<br />

(570) Art. 14. O contribuinte mineiro, inclusive o varejista, <strong>de</strong>stinatário <strong>de</strong> mercadoria relacionada na Parte 2 <strong>de</strong>ste Anexo,<br />

em operação interestadual, é responsável pela apuração e pelo recolhimento do imposto <strong>de</strong>vido a este <strong>Estado</strong>, a título <strong>de</strong><br />

substituição tributária, no momento da entrada da mercadoria em território mineiro, quando a responsabilida<strong>de</strong> não for<br />

atribuída ao alienante ou ao remetente.<br />

(899) Parágrafo único. A responsabilida<strong>de</strong> prevista no caput <strong>de</strong>ste artigo aplica-se também ao estabelecimento <strong>de</strong>positário,<br />

na operação <strong>de</strong> remessa <strong>de</strong> mercadorias para <strong>de</strong>pósito neste <strong>Estado</strong>.<br />

______________________________________________________________________________________________________<br />

Última alteração <strong>de</strong>ste Anexo - Decreto n° 46.271, <strong>de</strong> 5 <strong>de</strong> julho <strong>de</strong> 2013. Página 7 <strong>de</strong> 96